一、上市公司表现亮眼

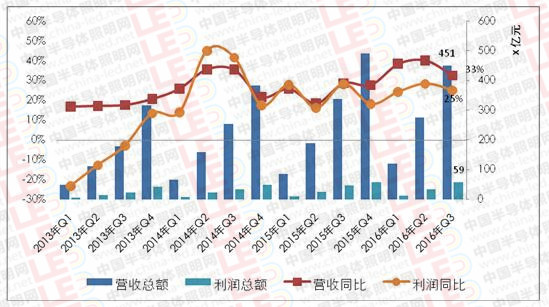

CSA Research统计显示,根据上市公司财报,2016年前三季度,A股26家主营业务为LED的上市公司营业收入总额为451亿元,较2015年同比增长33%,在申万28个一级分类板块营收增速排名中,LED板块位列第二,仅次于房地产,同时远远高于整体A股平均水平;累计实现利润总额59亿元,同比上升25%,营收和利润的增速双双回到高点。

2013-2016年Q3主营LED上市公司营收与利润总额

数据来源:上市公司财报,CSA Research整理

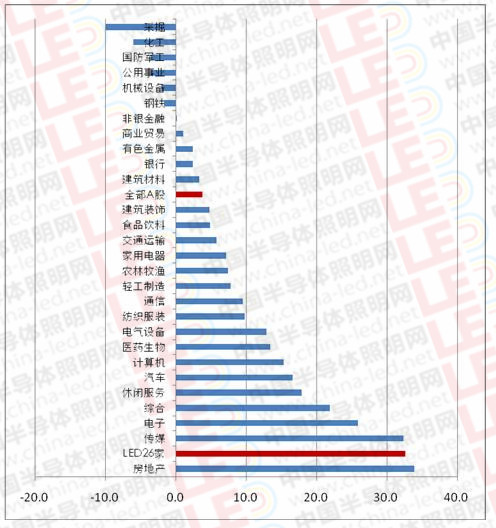

2016年Q3上市公司各板块营收增长率(%)

数据来源:上市公司财报,CSA Research整理

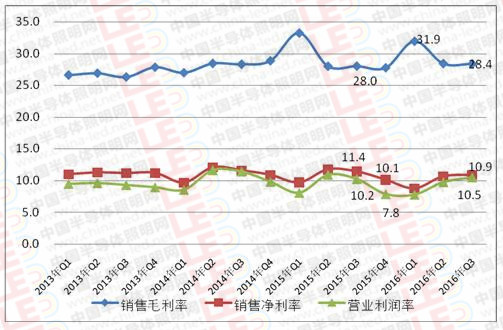

2016年前三季度,LED上市企业的整体盈利状况略微好转。销售毛利率和营业利润率均有所回升,26家LED上市企业的销售利润毛利率为28.4%(较上年同期提高了0.4个百分点),营业利润率为10.5%(较上年同期提高了0.3个百分点);企业净利率受税费调整(营改增短期影响)、补贴减少等因素影响,较上年下降了0.5个百分点。

2013年-2016年三季度主营LED上市公司盈利指标

数据来源:上市公司财报,CSA Research整理

二、并购整合唱响行业主旋律

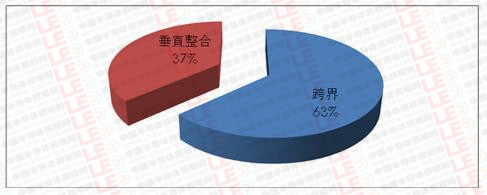

CSA Research 指出,2016年,半导体照明行业共发生40起重要的并购整合交易,其中披露的交易总金额超过220亿元人民币。整合方向不仅有行业内部的垂直整合(交易金额占比37%),也有不同行业的“跨界”融合(交易金额占比63%),同时海外并购动作频繁(交易金额占比17%)。

2016年LED行业并购类型交易金额占比

数据来源: CSA Research整理

1、垂直整合延伸业务领域。如三安继布局蓝宝石、太阳能之后,近两年在LED汽车照明、植物光照等也积极开发,并在第三代半导体材料射频应用、集成电路等领域也进行了前瞻性部署,形成了围绕半导体照明及其产业链延伸的战略布局;而木林森继收购超时代光源布局灯丝灯,又成功收购欧司朗的光源业务LEDVANCE,同时又通过增持开发晶将普瑞(Bridgelux)收入囊中,并对淮安澳洋顺昌增资,完成了LED芯片、器件、应用的全产业链布局。

2、跨界整合提升盈利能力。企业纷纷实施“LED+”战略,双主业并行。如联建光电投资树熊网络,雷曼光电收购华视新文化和澳大利亚纽卡斯尔喷气机足球俱乐部,珈伟股份重金收购国源电力,勤上光电3度出手收购龙文等3家教育企业。

3、海外并购获取品牌拓展国际市场。如利亚德通过收购VR/AR领域盈利能力较强的美国NP公司迅速拓展北美等国际市场,加快实现海外和国内业绩均衡发展的战略目标;木林森通过收购欧司朗的光源业务LEDVANCE,获得欧司朗光源的十年品牌授权、专利使用授权,助力木林森扩大光源业务,跨越专利壁垒,实现海外市场扩张。比较遗憾的是福建宏芯投资基金以6.7亿欧元收购爱思强由于受到美国政府阻挠而终止。虽然海外并购并非一帆风顺,但我国半导体照明企业深度参与国际竞争已峥嵘初现。

4、剥离业务调整战略布局。如同方公司通过转让全资子公司南通半导体和深圳多媒体100%的股权等方式,进一步实施“有进有退”的产业布局,逐步收缩、剥离部分毛利率较低、市场竞争激烈的业务,调整组织结构,增效挖潜。德豪润达出售子公司股权剥离国际照明业务,对照明业务进行合理调整,更好地聚焦并做大做强国内照明业务。索要完整版请联系:国家半导体照明工程研发及产业联盟产业研究院,电话:010-82381200-361,010-82380177-206;传真:010-82388580,E-mail:csa-research@china-led.net