经过多年的推广应用,LED照明已成为照明应用市场的主流。随着近年来市场渗透率的快速提升,2016年LED照明产品价格下降速度趋缓,同时也有分析指出,市场成长动能反开始趋缓,呈现全球需求冷热不均的现象。

根据2016-2021年中国LED照明行业市场需求与投资咨询报告显示,随着LED产业的不断发展,LED企业数量也呈快速增加的态势。处于产业链高端的日本、美国、欧洲和产业链中下游的中国台湾、韩国正逐步向制造成本较低的新兴市场转移。鉴于美国新任总统特朗普上台,业界普遍认为,2017年美国市场不确定性增加,新兴市场如东南亚、中东等地成长潜力较大,将可望成为兵家必争之地……

下面,我们就一起聚焦到亚洲地区,重点来了解中国、日本、越南三国的LED照明市场现状的概况,以资参考。

中国

产品出口下滑,室内仍是主流

在过去的2016年里,全球加速淘汰白炽灯,LED已成为照明的主流光源。其中中国国内的LED照明产品产量约80亿只,同比增长33%;国内销量约38亿只,同比增长35%。LED照明产品国内市场渗透率(LED照明产品国内销售数量/照明产品国内总销售数量)达到42%,比2015年上升10个百分点。

在照明出口方面,在经历了多年的高速增长以后,2016年中国LED照明产品出口却开始出现下滑。2016年前11个月,LED照明产品累计出口金额近94亿美元,较2015年同期下降2.4%。预计2016年全年出口金额约为105亿美元。

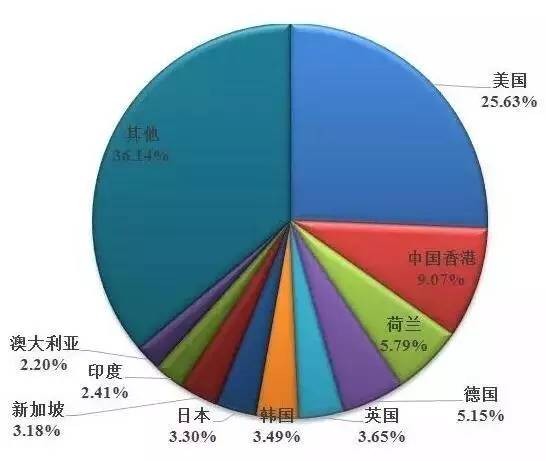

2016年1-11月中国LED重点领域产品主要出口市场

纵观2016年的1月-11月,欧盟、美国、日本、东盟国家、金砖国家以及中东国家是中国LED照明产品出口的主要市场,但市场冷热不均,增长情况各异。当中美国市场增速放缓,为17%,市场份额较2015年同期扩大4个百分点;欧盟增速为23%;中东地区市场快速兴起,增速最高,为27%,市场份额为7%,较上年同期增加了2个百分点。与此同时,俄罗斯市场严重下滑;金砖国家市场份额由2015年同期的7%缩小到6%;对日本出口额大幅下降,较2015年同期下降了17%。

而室内照明仍是出口主流产品,2016年的国内LED照明产品中,球泡灯出口额排名第一,其次是管灯、灯条和装饰灯。几大主流产品(球泡灯、管灯、灯条和射灯)的市场占比在逐渐缩小,其中管灯同比减少11.99%,射灯减少28.98%,而装饰灯、投光灯、平面灯等增速较快,其中平面灯同比增长近120%。

据相关数据显示,2012年初至2016年10月底的4年中,LED照明产品出口平均价格累计下降87.6%。2016年1月到10月,LED照明产品出口均价下降超过20%。2016年,出口额排名前十家厂商的集中度为11%,与2015年基本持平,排在前十的企业和位次略有变化。

日本

市场相对封闭,普及率最高

日本本土照明制造业发达,产业链配套完善,制造工艺先进。在产业链上游方面,有著名的五大芯片厂商之二的位于德岛县的日亚化学和位于爱知县的丰田合成;此外,昭和电工和罗姆半导体也致力于LED芯片开发,东芝电子也曾通过购买Bridgelux的专利介入硅衬底技术;MOCVD设备厂商方面有大阳日酸;外延石墨载具厂商有东洋炭素和东海炭素。

中游封装方面有西铁城和夏普,封装材料方面则有信越化学,以及京瓷的陶瓷封装。下游应用厂商方面除了松下、东芝,光源方面还包括日电、日立、夏普、三菱等,被誉为HID专家的岩崎电气,还有后起之秀爱丽思;灯具方面,远藤、小泉、大山等各具特色;特种照明领域,小糸为车灯翘楚,斯坦雷则可谓多才多能,而牛尾电机号称正宗的LED灯丝灯鼻祖。OLED方面,松下、三菱化学、住友化学、出光兴产、柯尼卡美能达和钟化走在前列。

日本国土面积狭小,人口密度大,自然资源匮乏,但本土制造业高度发达,为亚洲最发达的国家和全球第3大经济体。据了解,2011年的大地震导致的核泄漏令日本民众的能源消费观发生颠覆性改变,发现核能已不再令人高枕无忧,对照明节能的迫切需要让新兴的LED照明有了用武之地,由此迎来了LED产业的高速发展。

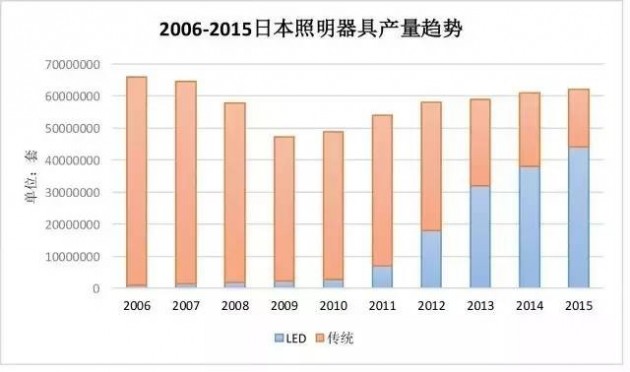

从2011年开始,LED替换类产品得以高速成长,不到三年的时间已占据照明市场的多半壁江山;而LED具备节能优势的同时也有长寿命的特点,这使得到2013年底,替换产品市场迅速趋近于饱和,市场潜力开始转向LED一体化灯具方向。日本照明工业会的产业规划设想在2020年,日本照明市场上将100%销售LED产品;到2030年,包括市场销售和存量使用的全部照明产品将为LED产品。总体上,日本目前已是全球LED照明普及率最高的发达国家。

日本同时拥有强大的产品研发和制造能力,完善的配套产业,这也决定了其是个相对封闭的市场。强如国际巨头PHILIPS和OSRAM也未能真正打开日本市场,只是分别依靠收购、合资等方式进入。此外,日本市场的照明产品认证自成体系(PSE认证),对电气安全的要求严格,如外置电源的LED灯具要求有A类PSE菱形认证。此外要求电源必须是隔离电源,同时对整灯的芯片和荧光粉也有专利要求。准入门槛高,单体客户要求也高,但总量和利润均可观,信誉普遍较好,很适合生产中高端产品的企业进入。

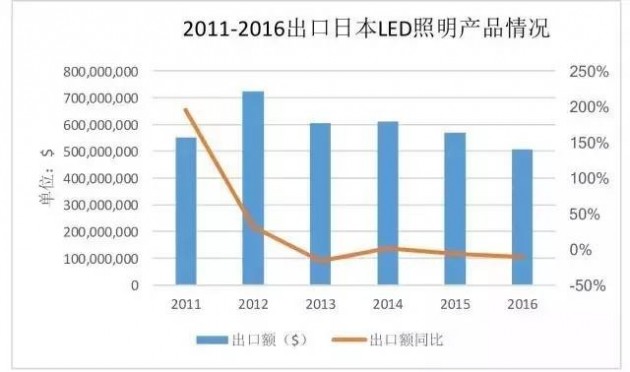

虽然日本作为照明产品制造大国和强国,具备自给自足能力,但仍是我国照明产品出口的重要市场。2015年我国出口日本的全部照明产品13.4亿美元,同比减少14.2%;其中LED照明产品5.7亿,同比减少6.57%,出口额位居出口目的国第4名,而2016年LED照明产品约为5亿,同比进一步下滑,依然高居出口目的国第4(除转口的香港)。

传统光源产品方面,首先看热辐射光源,2010年3月,生产了日本第一只白炽灯泡的东芝宣布停产其制造了120年的白炽灯,日本政府也一直在致力于白炽灯退出市场的工作。但现实来看,市场上白炽灯依然有售,从出口数字上亦可看出依然有少量的白炽灯出口至日本,价格相对变化不大。卤钨灯的数量、金额和单价基本呈现震荡下降趋势。荧光灯类产品一直是日本市场比较青睐的产品,而无论是紧凑型荧光灯还是直管和环形荧光灯,近年来也因LED照明产品的替代而进入逐步下行通道,单价则基本稳定。

HID方面,高压钠灯是日本进口量较少的产品,一方面由于其户外应用更偏好金卤灯,另一方面更多是自产自销;高压汞灯因其高能耗和含汞的劣势,近年来数量、金额和单价都呈现明显下滑的趋势,这也符合全球共通趋势;金属卤化物灯则属于受LED冲击最直接的产品,各项指标下降趋势也十分明显。综上,随着LED照明产品性价比的不断提升,使得其和传统产品之间此消彼长,在未来相当长的一段时间内,传统照明产品也将与LED照明产品在市场上并存,LED照明产品所占份额将逐年增长。

据上图观察发现,和中国整个LED照明产品出口情况持续增长有所不同,出口到日本的LED照明产品受其经济低迷所致需求趋弱、增长基数过大、产品寿命延长导致的市场峰值变换和人民币升值等因素的影响,总量固然可观,但近年来呈现缓慢下降态势。

越南

市场发展快速,机遇风险同在

根据东南亚照明市场报告表示,综观近几年的LED照明行业,欧美日等成熟市场饱和度逐渐提升,中国市场则价格竞争激烈、供应者众多。因此东南亚、南美洲、中东等新兴市场正在成为许多厂商积极布局的掘金地。其中越南市场因为低廉的人力成本,吸引了不少外资企业设厂,加上人均所得逐年成长,都有机会带动当地的LED照明市场需求。有行业机构分析统计指出,在几个主要的东南亚国家中,越南LED照明市场份额增速最快,2013-2015年均维持超过60%的同比成长率。至2016年,LED照明市场规模达到3.48亿美金,渗透率超过40%。

过去在传统照明的时代,越南每年大约消耗掉2亿颗的传统灯泡,主要以较为耗电的传统钨丝灯泡为主。近几年,越南传统照明市场持续衰退,而LED照明市场始终保持上涨态势。考虑到政府补贴及市场需求上涨带来的增长动力,LED照明渗透率增长速度预期将进一步提升。至2018年,渗透率预计达到51%。

作为世界上第14个人口最多的国家,越南拥有人口9400万。目前总人口中,有半数为30岁之下,60%为工作年龄。人力资源丰富且人工成本在亚洲国家中相对低廉。越南可使用土地资源面积约为3477.6万公顷,2011—2015年开发使用3099.8万公顷,其中工业用地13万公顷,工业用地租金价格约30-100美元/平方米/年。此外,政府一直在致力于加强社会政治稳定性,振兴经济及投资景气,加大力度发展基础建设。据越南计划与投资部预计,至2020年,越南将需要投入1500~1600亿美元于基础设施建设。

低廉的土地、人工成本以及基础建设和政治经济的快速发展,使得越南一直成功吸引对电子品和电气产品的新增投资。尤其是韩国大厂,纷纷在越南布局产线,力图充分利用当地的资源优势。三星先后在越南投资设立手机、电池、电子元器件、显示屏、家用电器等多种产品的生产基地以及研发中心,总投资额超过120亿美元。目前50%的三星手机在越南生产。LG也在越南投资30亿美元用于生产OLED显示屏模块以及手机、电视和其他家用电器产品。此外,首尔半导体和Lumens分别投资3亿及2000万美金用于越南的生产。

在LED照明厂商部分,越南市场目前主要为当地照明厂商及欧美厂商所把持。越南当地知名照明企业有DienQuang,RangDong,Duhal等,外商则是以Philips,Cara,Eurolight等企业为主。尽管如此,由于本土厂商主要集中在下游灯具组装领域,产业链缺失明显,整体产业链依然存在较大发展空间。然而,越南照明市场主要是工程建案为主,多半来自于新建工厂的LED照明的需求,或者部分的政府标案。因此多半需要与当地的越南照明厂商合作,或者是在当地设立组装工厂才有可能获得标案。

总体而言,作为快速发展的新兴市场,越南在总体经济、基础建设、资源等方面的利好因素都在促进LED照明企业投资及开发当地市场。此外,越南人的消费能力逐渐成长,继过去的中国、泰国之后,越南的内需市场也开始蓬勃发展。企业初期可以透过合适的代理商推广产品,继而通过政府支持在当地创建品牌知名度,或者是透过并购的方式拿下当地的通路渠道,从而拓展当地的内需市场,成功布局。