产能出清,从血拼到回归理性

2016年是LED行业变革之年。年初,中小型厂商敌不过“LED寒冬”纷纷倒闭,欧司朗、飞利浦等国际城市巨头调整策略,关停产品线,产能过剩得以缓解。而三安光电、木林森、飞乐音响等本土LED企业则欲通过海外并购,扩宽覆盖范围与技术实力。在行业整合、产能出清后,行业集中度逐步提高、格局逐步完善。除此之外,成本端涨价与供需不匹配推动了LED行业迎来了四次涨价热潮,由芯片与封装环节传导至终端产品,企业利润上扬,行业进一步回归理性,景气度回升。展望2017年,特别在具有高附加值的小间距、智能照明、车用LED等新兴市场的开拓下,我们判断在经历重整后的LED行业会在供需关系的作用下价格趋势向好。

供需存异,芯片涨价预期升温

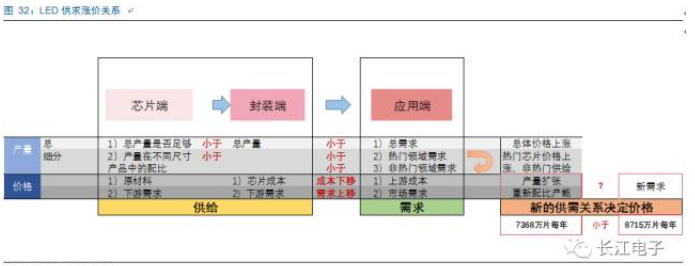

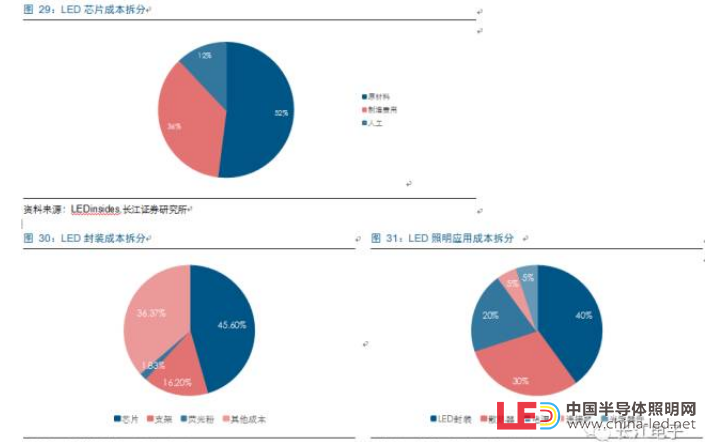

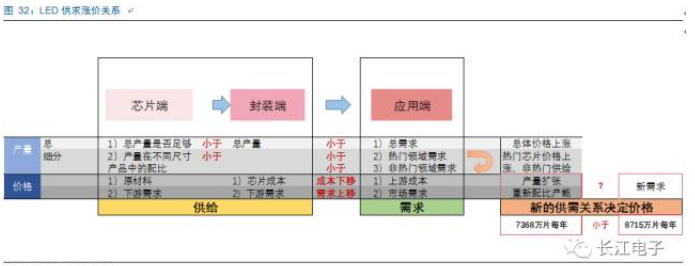

顺应产业链传导的次序,处于产业链前端的LED芯片企业主要受原材料、人力成本、制造费用的影响;封装环节成本有45%来自于上游芯片;下游以照明为例,40%的成本来自封装环节。可见,这三大环节之间有着相互传导的作用,前端的成本会转嫁至下游。普遍来说,供需不匹配会直接影响价格,而价格的变化又会反向指导供需。根据对LED产业链预测,我们认为2017年LED芯片年产量将达7368万片(2寸片),一方面与中游封装厂扩产脚步存在脱节,另一方面下游应用需求逐步扩大。供给端内部链条已不能衔接,与下游应用更是存在供需差异。随着智能照明、小间距显示技术与汽车LED带来需求增量,LED照明渗透率提主旋律仍在,17年芯片需求量达8715万片。我们判断LED芯片涨价预期明朗。

标的推荐:重点首推三安光电

顺应产业链,在芯片端,我们看好29%市占份额的行业龙头三安光电。依据对行业供需判断,看好公司受益于未来涨价行情。相较于与同行,三安的优势有:一是无与伦比的有效产能,二是LED芯片技术水平达到国际领先,三是芯片产业链上游配套完毕,助力公司抓住芯片价格上扬行情实现业绩的快速增长。并且,化合物半导体业务有望今年开花结果,有望成为5G芯片领域的代工王者。另外我们在封测端,关注鸿利智汇与国星光电;在应用端,看好小间距显示屏代表洲明科技与利亚德。

产能出清,从血拼到回归理性

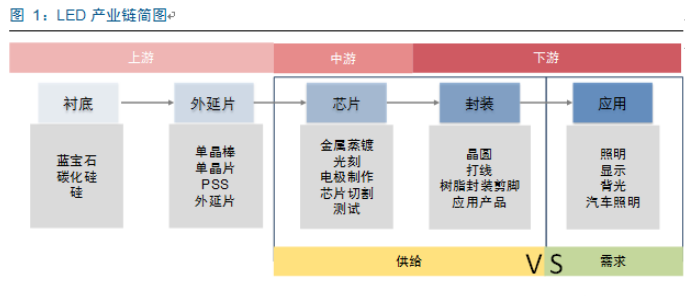

LED被称为第四代光源,是一种能将电能转化为光能的半导体器件,其节能、环保、安全、寿命长、低功耗等特性受到青睐,主要应用于普通照明、显示、背光源、装饰、汽车照明等领域。除开下游的应用领域,沿终端产品向上回溯,LED产业链分为衬底、外延片、芯片制造、封装与应用五大环节。中游芯片环节生产出的芯片输送到下游封装厂,封装成单颗LED产品以保护芯片。因此,对于下游应用端需求的LED颗数,芯片与封装环节作为供给端与下游的匹配程度形成了LED行业的供给机制。

自2003年以来,中国的LED产业快速发展,覆盖包括外延、芯片、封装、应用产品等上下游产业链,特别在背光与照明的双驱动下2010年的行业增速达到45%。但2014年开始,因背光市场呈饱和态势致使价格下滑,照明行业成主要支柱。其后,行业内一片乱象,以低价策略实现薄利多销,致使行业增长受到阻力。2016年,行业有恢复增长的迹象,年增幅上涨至23%。

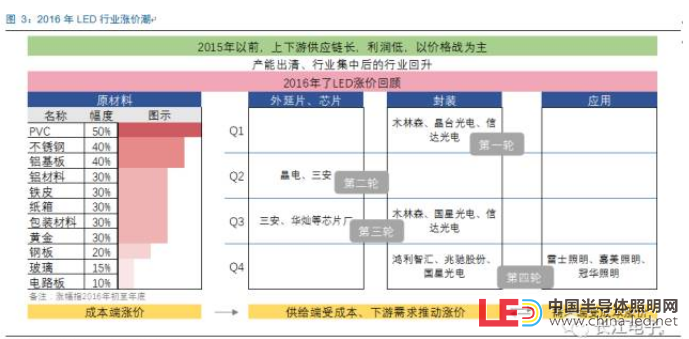

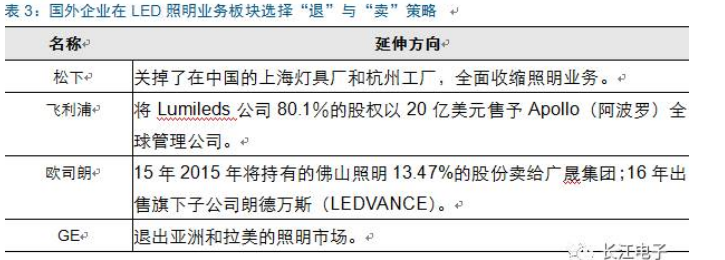

2016年是LED行业变革之年。年初,中小型厂商敌不过“LED寒冬”纷纷倒闭,欧司朗、飞利浦等国际城市巨头调整策略,关停产品线,产能过剩得以缓解。而三安光电、木林森、飞乐音响等本土LED企业则通过海外并购,扩宽覆盖范围与技术实力。在行业整合、产能出清后,行业集中度逐步提高、格局逐步完善。除此之外,成本端涨价与供需不匹配推动了LED行业迎来了四次涨价热潮,由芯片与封装环节传导至终端产品,企业利润上扬,行业进一步回归理性,景气度回升。

在2016年的调整下,LED行业结构、供需结构、涨价趋势都无疑成为2017年的关注点。展望2017年,特别在具有高附加值的小间距、智能照明、车用LED等新兴市场的开拓下,我们判断在经历重整后的LED行业会在供需关系的作用下持续涨价势头,行业格局向好。

供需存异,涨价预期潜在升温

LED芯片格局趋稳,设备量提升

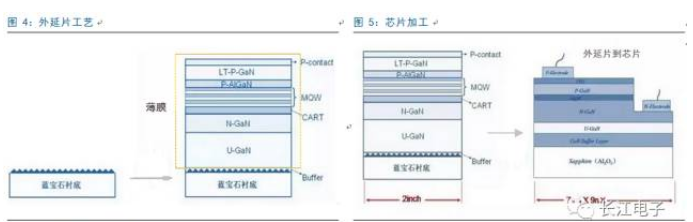

LED芯片环节是指给外延片加上电极,以便与封装和应用。而LED外延片是指在衬底基片生长出的特定单晶薄膜,是整个产业链中技术要求最高的环节,直接影响最终产品质量与生产成本。

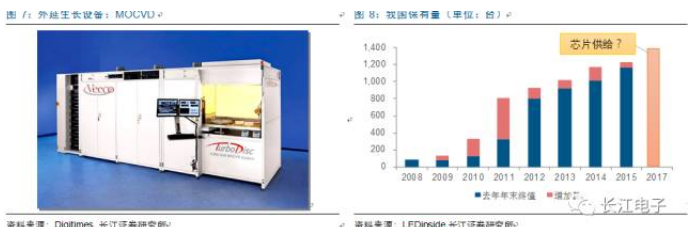

曾经,LED外延片生产是我国LED产业发展中的瓶颈,主要采用Veeco与德国Aixtron的MOCVD设备进行外延生长。

2012年,我国第一台自主研发的MOCVD设备成功;“十二五”期间,国家更是继续加强对外延片领域的关注,鼓励企业向上游上游拓展。至此,国内LED外延片技术提升迅速,产品已经可以达到中高档水平。依据高工的资料反映,如果将MOCVD数据统一换算为 K465i机型,2015年全球MOCVD机台安装量达到3,130台,其中我国贡献1473台,产能占比47%。除去报废的设备,2015年我国MOCVD保有量为1220台。

尽管,我国MOCVD设备数量大幅提升,国产化率不断升高,MOCVD设备作为LED外延片的生产设备,始终是计算LED芯片的关键指标。因此,根据行业格局、厂家扩产情况计算MOCVD设备数量是预估LED芯片供给的主要方法。

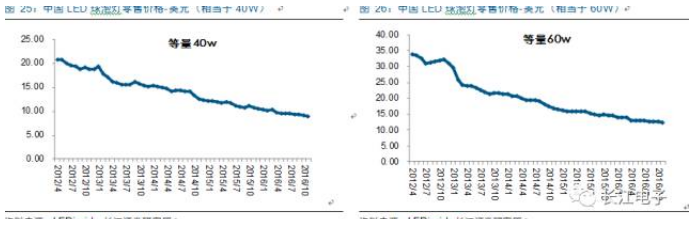

行业发展与格局

2015年,我国LED芯片产量增长迅猛,实现60%的增长。不过大幅的产量增长背后并不乐观,在欧美市场需求疲软与行业低价竞争的乱象下,价格降幅也较大。预计今年LED芯片行业需求量依然持续增加,芯片企业也在价格战中高举涨价旗帜,价格下降趋势稍有放缓,芯片行业将加速整合。

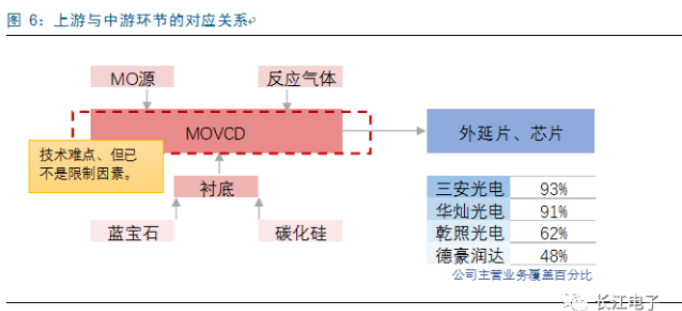

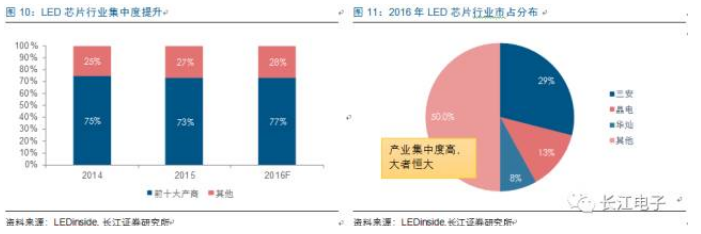

在上游LED芯片领域,三安光电、华灿光电、德豪润达等本土芯片厂商通过扩产、整合继续扩大市场份额,行业集中度不断提高。再加上,小厂倒闭与晶电的市场蚕食,我国LED芯片格局趋稳。预计到2016年,LED芯片市场前十大厂商占比将达77%,以各自联盟划分市场或成趋势。以LED芯片市占前三为基准,形成三安体系、晶电体系与华灿+澳洋顺昌+木林森体系三大阵营已现雏形。

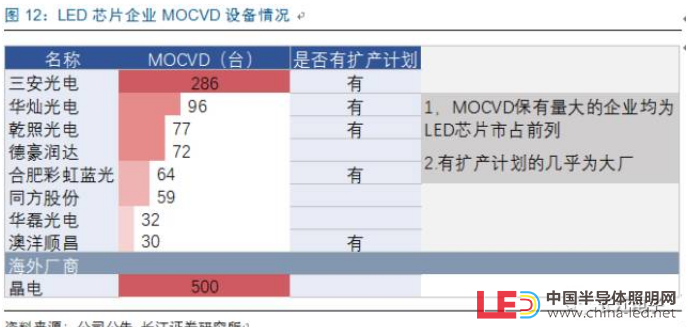

LED芯片厂商大多都涉及外延片生产领域。通过搜集目前各企业MOCVD设备情况,进一步正式LED芯片市场市占与MOCVD保有量有一定关系。并且,与行业集中度特性相呼应的是,有扩产计划的厂家均为大厂。因此,通过观察芯片厂商在MOCVD设备上的投入情况,能初步估算未来产能走势。

扩产计划与产能预判

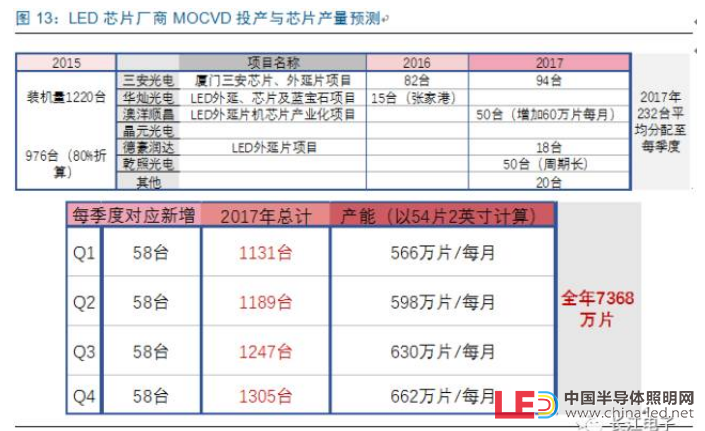

一直到2016年初,LED芯片界的供需问题仍尚待解决,随着晶电关停25%的产能、小厂供给减少与下游驱动,供需结构逐步调整;2016年下半年,下游需求带动上游供给旺盛,一度出现趋紧的状况。芯片厂商的扩产计划也顺势跟进,比如三安芯片项目二期在落地、澳洋顺昌增加设备、华灿光电也启动总投资60亿元的LED外延、芯片及蓝宝石项目。除此之外,中型的外延片厂商也在启动扩产计划。我们预估2017年大陆地区的MOCVD设备出货总量将达到232台。

基于对行业普遍情况的了解,提出以下假设:

1. 考虑到设备老化的情况,对2015年以前的设备以80%折算开工量;

2.2017年新增装机量分4个季度平均记入新增,即每月台;

3. 产能以2寸54片机进行折算。

LED封测增速趋缓,扩产氛围浓

LED封装即将上一环节的LED芯片封装成单颗成品,保护芯片以防止其长期暴露或损坏,能起到稳定芯片性能、提高光取出率与发光效率、提高使用寿命的作用。并且,封装环节的技术与资金门槛较低,又与市场联系最紧密,成为我国在LED生产中发展最快的一环。

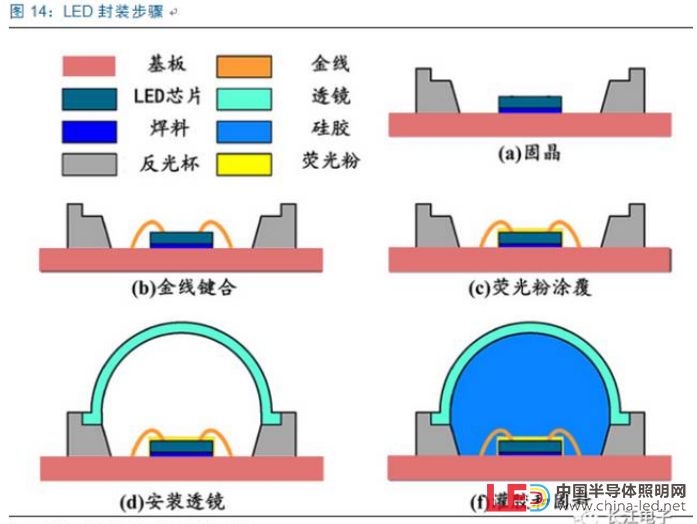

通过Lamp-LED、TOP-LED、Side-LED、SMD-LED等封装方式,将片状芯片在固晶、安装金线、荧光粉涂覆、装配透镜与灌胶固封环节后,形成颗粒状成品。

行业发展与格局

2015年开始,我国LED封装器件价格下滑力度极大,超过50%。行业多年混战的氛围亟待解决,正式进入竞争淘汰期。价格的持续下滑带来的渗透率上移、新兴市场的推动、芯片端涨价、下游需求增加等因素使得2016年LED封装行业缓慢回暖,需求量呈上升态势。

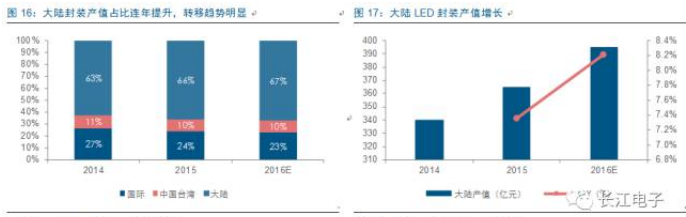

在成本优势明显、应用领域需求与封装厂商扩产的推动下,我国早已成为最大的“全球LED封装器件生产基地”,国产化率快速提升。

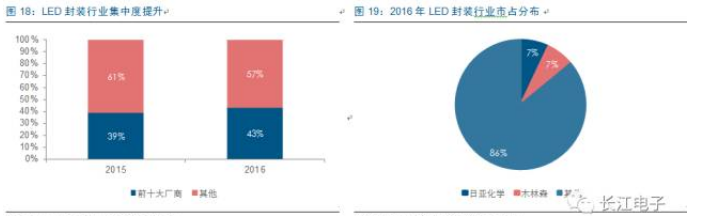

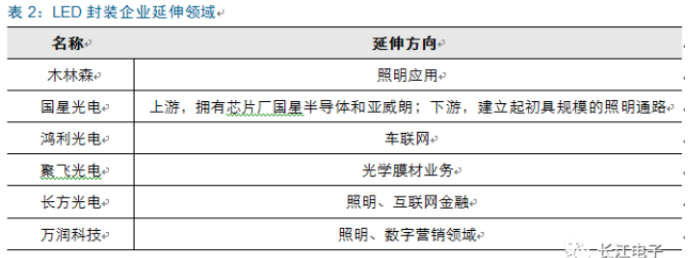

从2014年开始,市场竞争白热化致使中小厂被迫关闭或被并购,大厂的规模越来越大,抱团迹象显现,行业集中度提升。目前,除开传统大厂木林森之外,国星光电、鸿利光电等LED封装厂也在发力。LED封装行业集中化发展已成趋势,但不同于上游芯片环节,行业门槛较低,集中程度并不显著,洗牌预期仍存在。

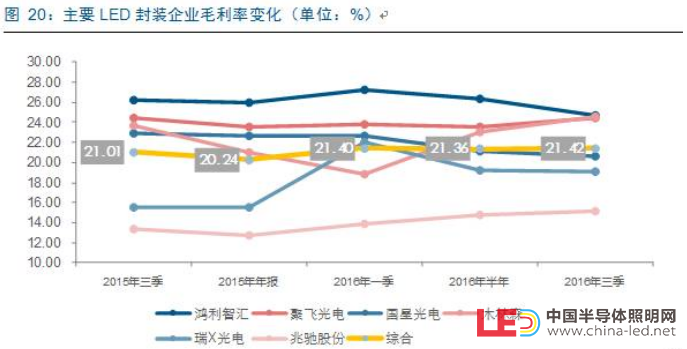

截止2016年3季报数据,LED封装主要厂商平均毛利率为21.42%,同比上涨0.41%。可见具有优势的封装大厂在9月的涨价潮后盈利能力得到改善。特别在芯片厂商、封装厂商形成合作体系后,利润空间会良性上移。

目前,主要封装厂商为了提升毛利、扩大市占比例,一方面积极扩产,另一方面向下游或者上游延伸。

扩产计划与产能预判

封装厂在多领域布局、下游市场向好、行业面貌改善的情况下,能有更多的资金实力进行扩产。特别是并购后,实力稳健的大厂持续在产能上跟进,而曾经盲目更烦投产的中小厂在行业洗牌后产能建设放慢。再者,封测环节与下游应用直接挂钩,产能投放量更是与下游需求最为密切。因此,关注目前大厂的扩产进度也是判断供给的一大标准。

近两年,封装厂商瞄准照明、车用LED与显示屏领域扩产,步伐明显快于上游芯片厂商,促使LED芯片厂家加大供给。去年十月,国星光电发布又在LED封装项目砸入4亿,产能加码。 除此之外,木林森、鸿利智汇与聚飞光电等具有扩产的计划。

基于行业市占率,企业产销比例,提出以下假设:

1. 以聚飞光电产销比作为基准;

2. LED产品每颗单价统一。

我们预估2017年大陆地区的LED封装产量达4530亿颗

照明+显示两侧加码,需求缺口扩大

LED 应用环节是形成最终产品的最终一步,应用端厂商根据市场需求将LED封装产品制成LED照明灯、显示屏、LCD背光源等产品。2016年LED应用产值达到4286亿元,同比增长23.9%。

LED通用照明市场以2040亿元的产值,成为当之无愧的行业支柱,占比达47.6%。显示屏领域则是由小间距LED技术拉起新一波热潮,产值达548亿元。而背光领域,在 OLED、QLED等新显示技术的挤压下增长缓慢,进入停滞发展时期。

除了传统的应用大类,近年来智能照明、小间距显示技术与汽车LED正给行业带来需求增量。并且在白炽灯替代的号召下,LED照明渗透率提升仍是LED需求的最大主力。

需求方向一:LED照明

在白炽灯被迅速淘汰的节奏下,LED已成为照明的主流光源。据半导体照明推算,2016年我国LED照明产品国内市场渗透率达到42%,增长10%,其中国内LED照明产品产量约80亿只,同比增长33%;内销产品约38亿只,同比增长35%。在市场结构方面,本土企业在政府的支持下,坐拥成本、市场等优势击败强势的国外厂商。自2014年起,国外大学厂商纷纷选择退出或者被收购。我国照明产品市场逐步扩大,对上游LED产品的需求也在激增。

LED照明技术进步的发展与上游LED芯片材料的价格的下降,成为了提高LED灯市场的助力器。前端芯片与封测厂商在竞争中不断压低产品价格,降低利润,给LED照明渗透提供了机会。

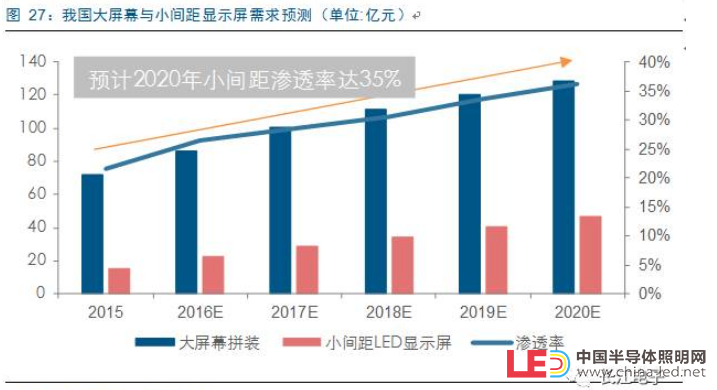

需求方向二:显示屏+小间距

2016年后半程,LED 显示屏行业增长迅速,其中小间距显示屏贡献明显。小间距LED显示屏具有高清画质的特点,符合消费者需求;此外,其间距小的特征使LED 显示屏每平方米平均使用LED 数量会翻倍增长。即使在需求面积保持不变,LED 芯片和封装使用数量也会以4倍速度增长。再加上,小间距LED显示屏已进入市场成长期,据统计数据显示,小间距市场产值也有望以21%的年复合增长率提升,从2016年的3亿美元成长到2021年的8亿美元。因此,据LEDinsides预估,小间距LED消耗数量将以46%的复合增长率推进,2021年将消耗1,898亿颗粒。

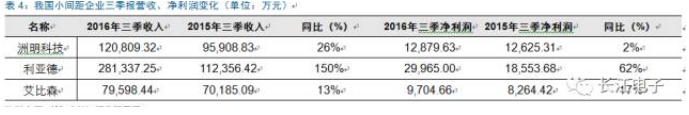

面对庞大的产能竞争压力,众多LED应用厂商在都跻身小间距领域,例如利亚德、艾比森。在去年小间距行情的带动下,企业盈利状况突出。未来,小间距领域会迎接更多的企业参与,芯片与封装需求会进一步提升。

基于各细分应用行业的增长情况,对应芯片需求增长,提出以下假设:

1. 以2015年芯片需求量为基数,以各领域市占比划分细分需求片数;

2. 以各细分应用领域市值增长率预估需求量。

我们预估2017年大陆地区的LED芯片需求达8492万片。

三大环节,供需传导

顺应产业链传导的次序,处于产业链前端的LED芯片企业主要受原材料、人力成本、制造费用的影响;封装环节成本有45%来自于上游芯片;下游以照明为例,40%的成本来自封装环节。可见,这三大环节之间有着相互传导的作用,前端的成本会转嫁至下游。这样,便可以解释去年的涨价热与预判今年的涨价情况。

首先,芯片厂商根据原材料、成本、下游需求,改变不同尺寸芯片产品价格。其次,对于封装企业,芯片端涨价,整个成本端都有提升。一般,公司通过提价和提升自动化率来保障收益,对上游加价有一定消化能力。最后,在应用端,由于细分市场比较多,在某一领域的需求增加一是会使得该领域供给不足,二是在芯片大量投入热门行业的同时,其他领域LED供给不足便会出现,一旦需求增加,涨价契机会波及其余非热门应用产品。普遍来说,供需不匹配会直接影响价格,而价格的变化又会反向知道供需。

去年9月小尺寸芯片的涨价事件可以作为参照,三安、同方、中科等厂商,一是在成本考量下,二是小间距显示屏市场需求增长下,纷纷对小尺寸芯片实行提价。一时间小尺寸芯片涌向小间距领域,供给短缺。而照明领域对小尺寸芯片的需求顺势紧缺。短时间内,价格进一步上涨。芯片厂商也随之调整布局。

根据对LED产业链预测,我们认为2017年LED芯片年产量将达7368片,一方面与中游封装厂扩产脚步存在脱节,另一方面下游应用需求逐步扩大。供给端内部链条已不能衔接,与下游应用更是存在供需差异。随着智能照明、小间距显示技术与汽车LED带来需求增量,LED照明渗透率提主旋律仍在,17年芯片需求量达8715万片。我们判断LED涨价预期明朗。

标的推荐

芯片龙头:三安光电,受益涨价机遇

三安光电以29%的LED芯片市占份额,成为当之无愧的行业龙头。目前LED芯片行业格局逐步优化,公司在供需调整后话语权进一步提升。今年1月3日,在原材料成本端压力下,公司利用议价能力对S-30MB/S-32BB系列产品上调8%的价格,迎来开年第一涨,利好公司业绩。依据对行业供需判断,最上游的芯片厂商盈利弹性最大,看好公司收益于未来涨价行情。

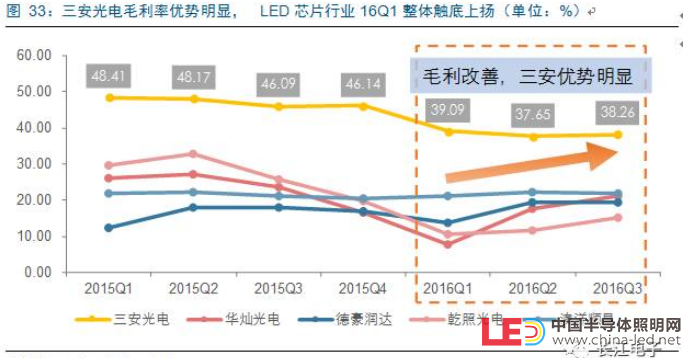

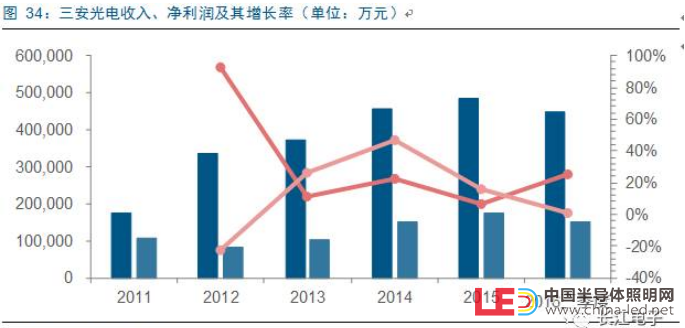

相较于与同行,三安的优势有两点主要体现,一是毛利率水平远高于同行竞争者,二是产能优势。对于毛利率,LED芯片行业整体在2016年一季度表现不佳,三安仍大幅领先,常年维持在40%左右的水平。公司整体毛利在二季度达到低点,主要是因为化合物半导体业务刚刚放量,对于毛利率有下修影响;三季度已逐步恢复上扬;预计四季度毛利率会逐步改善。较高的毛利率水平说明公司在生产成本的管控上要优于同行,在LED芯片涨价的大机遇下,能更好的将营收转化为利润。

截止2016年三季报,公司前三季度实现营业收入44.86 亿元,归属于上市公司股东净利润14.96 亿元,分别同比增长24.55%和3.39%。加上今年四季度表现,预计公司将实现收入与净利润双增长。对于产能,公司目前MOCVD设备储量已达到286台(折合成2寸机),仅次于台湾晶电,位于行业第二。MOCVD设备是保障生产的重要环节,即使其他厂商近期都有扩产计划,公司在设备拥有量上的优势短期无法跨越。17年。公司余下94台设备会逐步到位,届时370台设备的产量将能满足订单要求。

对于未来高附加值领域,公司成立全资子公司安瑞光电,专门开展汽车照明业务;紧跟Micro LED前沿技术实现业务增长。

公司自2014年起布局化合物半导体,实现二次突破。化合物半导体主要包括以GaAs与GaN。GaAs主要适用于高频及无线通信领域中的IC器件,GaN器件将主要应用于高速、高温领域。2016年,公司化合物半导体事业完成放量。目前公司一期产能达4000 片/月,公司去年上半年化合物半导体业务参与的客户设计案263个,有19个芯片通过性能验证,后期有更多的方案通过验证。去年11月,公司还与GCS合作成立合资公司厦门三安环宇集成电路有限公司,形成共赢,卡位5G芯片市场。

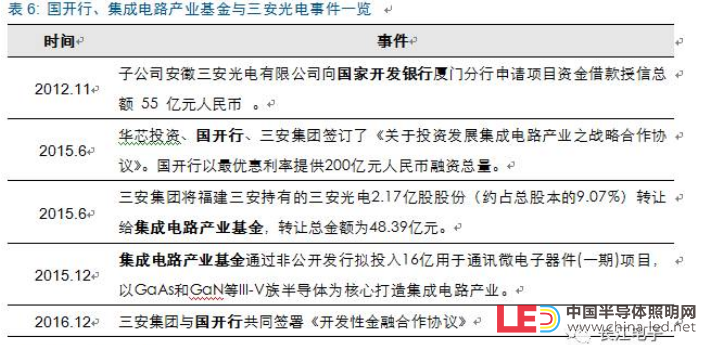

去年12月,公司又与国开行共同签署《开发性金融合作协议》。国开行与公司的合作可以追溯到2012年,在这四年间其通过注资,实现了对三安的全面覆盖。除去融资,国开行还引导了集成电路产业基金的投资方向,给三安成立安芯产业投资基金带来64亿的支援。国开行对公司的支持完全体现了其对于LED芯片制造的关注。此次《合作协议》通过并购贷款、项目贷款,集团统借等方式与公司更加深度的合作,并且也拉开了国开行300亿资金重点布局LED芯片、集成电路等领域的序幕。受到了注资的三安,能有更多的余力实现并购或者项目拓展,表现值得期待。

整体而言,公司后续将尽快完成其他产品的认证,加快新设备采购进度,加快并购步伐并尽快落实项目,公司未来市场份额与毛利率双双提升。拥有龙头优势+化合物半导体代工布局+国家队支持+汽车、5G新兴领域看点的三安光电具有在LED涨价链条里的绝对优势。

封测强者:鸿利智汇、国星光电

鸿利光电是LED封装及应用产品厂商,产品主要应用的领域为LED通用照明及汽车信号照明等。公司目前的主要业务有LED业务和车联网业务两大块。未来,公司会继续深挖LED行业新的应用领域,红外安防、紫外固化、深紫外消毒杀菌等,形成以硬件+服务的布局模式,完善车联网布局。借由封装产能扩产和去年12月的涨价契机,公司有望进一步提升利润空间。

国星光电注重LED研发、生产、销售及LED应用。目前,公司占地面积9.26万平方米,厂房面积19.9万平方米。国星光电在立足封测业务的同时,向上游LED芯片、下游LED照明产品的衍生,形成一体化产业链条,全面布局。公司2016年前三季度归属于母公司所有者的净利润为1.17亿元,较上年同期增8.53%;营业收入为16.76亿元,较上年同期增25.64%。公司顺应国企改革号召,更加拥有市场活力。未来,看好公司封装产能提升下,以IDM模式抓住机遇。

小间距代表:洲明科技、利亚德

洲明科技是我国优秀的LED应用产品与解决方案供应商,专业从事LED研发、制造、销售及服务。公司产品覆盖显示屏和LED节能照明两大板块,其中LED显示屏中的小间距LED屏成为公司发展亮点。公司在小间距板块有很多首创之举,例如推出16:9黄金比例与智能前维护小间距,形成业绩增长点、提升更新换代速率,保持在市场中的领先地位。顺应小间距爆发期,截至2016年12月31日,公司LED小间距产品接单金额为11亿元,较2015年同比增长96.60%。

利亚德专攻LED应用产品和服务并提供整体解决方案。公司战略布局稳健,思路清晰,步步为营。前期,公司着重LED业务,形成照明与显示业务多个增长点。LED显示业务中,LED小间距实现高速增长,三年复合增长70%以上。小间距进入爆发期,利亚德作为市占率50%以上的小间距绝对龙头将充分受益于小间距行业成长。公司2016年前三季度归属于母公司所有者的净利润为3.04亿元,较上年同期增64.37%;营业收入为28.13亿元,较上年同期增150.40%。下一阶段,公司全力迎接未来3-5年城市景观照明市场的时机,“文化科技+金融”战略,通过与政府共建“幸福城市”的方式提升业绩。