集中度不断提高,芯片“三霸”市占高达五成

早年由于国内LED芯片实力羸弱,政府推出高额的补贴,吸引了众多投机者加入LED芯片行业。但2011年开始,因为投机过热问题严重,多地政府陆续取消、收紧了MOCVD设备的补贴。没有了每台设备高达500至1200万左右的补贴之后,LED芯片行业高昂的设备成本挡住了众多投资者的步伐,也大大提高了行业入门门槛。当投机式投资人群的退去后,LED芯片行业对资金和技术的高要求逐渐体现,也大大促进了行业洗牌整合。

并且,由于早年膨胀式扩张,致使LED芯片产能过剩,企业间竞争激烈,“价格战”也随之开展。在此过程中,一些中小企业由于经营不善或技术落后,渐渐在竞争中被淘汰,“强者愈强”趋势更为明显,行业集中度大大提高。据悉,2016年,前十大LED芯片厂商占据77%的市场份额,其中前三大厂商市占率高达50%,排行首位的企业更是占据了近三成的市场份额。

此外,在LED芯片厂家过度扩张产能,造成价格大“跳水”后,大小厂商纷纷在2016年减产,甚至个别大企关停25%的产能,促使供需状况回归正常。而下半年开始,受芯片原材料紧缺、涨价的带动,以及下游应用层面需求旺盛的“推波助澜”,LED芯片产品价格一路走高,至今依然居高不下,使下游众多LED屏企的生产成本也水涨船高,中小屏企更是难以承受。

市场利好形势不断,LED芯片大企业绩领跑

去年以来,小间距产品市场爆发,带动了LED显示屏行业整体上的增长,并反过来刺激了LED芯片需求量的提高。并且,由于下游LED显示屏行业激烈的竞争及扩产铺量、低价竞争等一系列动作,进一步开拓了显示屏市场,也推高了中上游产品的需求。

据《LED行业市场前瞻与投资战略规划分析报告》分析,到2017年年底,LED芯片需求约9235万片。其中,户外全彩显示屏需求2602万片,同比增长5%;户内小间距需求102万片,同比增长50%。由于LED芯片行业的高度集中,大企业掌握了较强的议价能力,随着供不应求的局面出现,卖方市场逐渐形成。

此外,原材料供应紧张的状况,无疑为LED芯片带来了涨价契机。2016年10月以来,LED芯片价格不断提高,也使得芯片企业盈利情况良好,发展前景一片大好。一季度LED企业报显示,净利润同比增长幅度位列“榜首”的正是芯片企业,同比增长达36.32%,而其他芯片大企也成绩喜人,增长幅度高企。并且,数据显示,截至6月5日收盘,11家LED公司发布了中期业绩预告,预喜比例为100%。整体来看,上游芯片和中游封装企业公司净利增速居于前列。

相关机构分析认为,虽然LED芯片市场情况良好,但顾虑三大企业不断扩产的情况,以及购买设备的补贴政策收紧,中小LED芯片厂家依然处于观望状态,不敢跟随扩产。

扩产、使用国产设备,LED芯片有望降价

除了国内市场需求旺盛之外,随着LED芯片行业洗牌而诞生的行业巨头,也不断开发着国外市场。调查报告指出,去年国内LED芯片厂的全球市占率升高至45%,大厂占比也是一路提升。

媒体分析认为,国内LED产业带有其他国家地区难以匹敌的价格优势,尤其在中低端市场占比甚高,以致国外厂商也开始以代工方式从国内LED芯片厂商手中采购产品。如此一来,无疑也进一步推高了国内LED芯片的需求量。

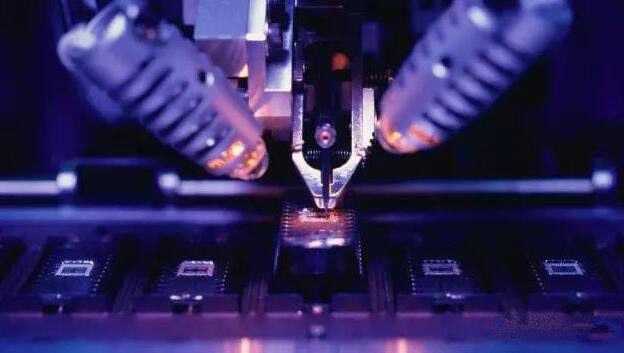

在这样的大环境下,扩产成为了LED芯片大企业的共识,众厂家纷纷扩产以满足市场需求、提高销量。目前,芯片大厂纷纷购进新设备,部分厂家已对外宣布将扩产。甚至有个别厂商表示产能较年初翻了一倍,并将继续扩产。对此,研究机构预计,LED芯片产能产将于今年第四季度将逐步释放,届时LED芯片价格会有一定的下行压力。

另外,此前MOCVD设备均掌握在欧美企业手中,国内厂家购进设备费用较高。国产MOCVD设备的研发和生产也在进行之中,并且通过国内芯片厂家的考验之后,将逐渐替代部分国外设备,投入生产运营。而国内所产的MOCVD设备售价相对更低,也有利于推动LED芯片价格下降。

虽然目前LED芯片产量依然不能满足下游应用层面的需求,价格在短期内或难以下降,但随着产能的释放,将有利于缓解供需紧张的局面。并且,扩产形成的规模效应也将降低产品成本,加上设备成本下降等多方面因素的带动下,LED芯片价格有望下降。