做这些讯息整理,主要是追溯过往、展望未来,弄明白了我们从哪里来、才会对我们将往哪里去有更清晰的了解,譬如2012 / 2013年、2014 / 2015年那阵、上游芯片产能也是明显过热投资、厂商库存积压巨大、与2018年中的现状颇有类似,我们需要汲取教训、多看看曾经发生的、距离现今尚不遥远的一些“故事”,对于产品规划、商业决策或有帮助,那些事后诸葛亮式的周期律或者是“周波”总结、对于所发生“周折”的根源性思考,事实上也是推动我们行业负重前进的一大动力。

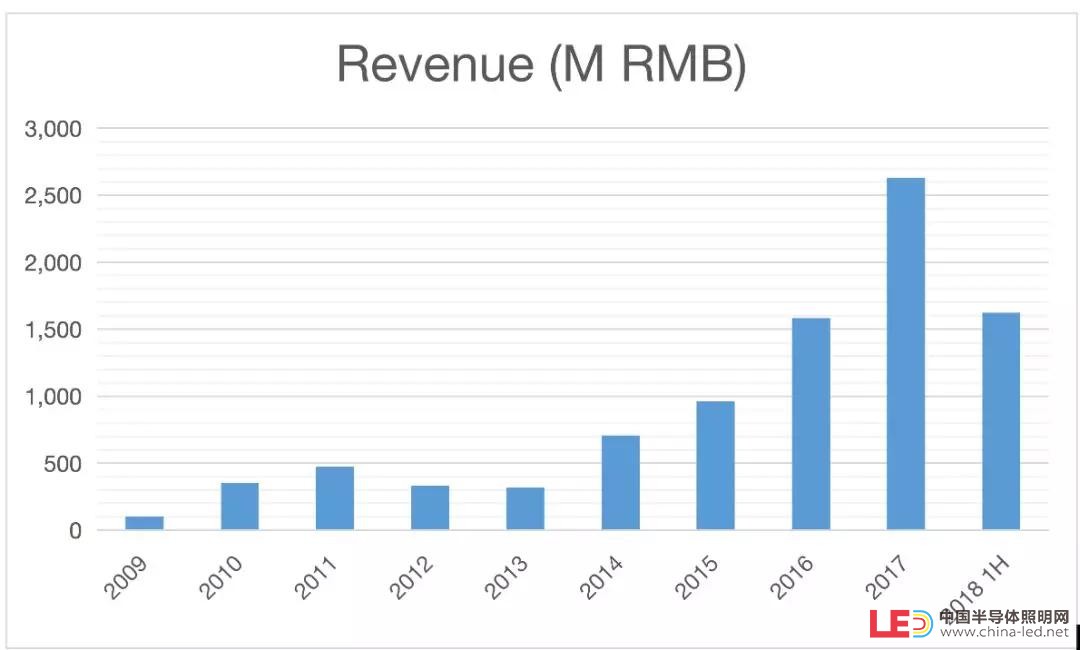

首先看看上游外延芯片的龙头企业三安光电,最新的泉州333亿毋庸赘述,对于蓝宝石衬底、对于宽禁带GaN基Power & RF功率和射频(不止是5G)、对于下游封装及应用(Luminus朗明纳斯、Lightning天电、Xinda信达等)的全产业链覆盖昭示其进取雄心,三安自2008年7月北京奥运前夕上市,过去十年间的业绩如下:

Source: 三安光电(600703)Published Reports

扣除政府补贴等营业外收入因素影响,可以看到期间主要有2012 / 2013年、2014 / 2015年两个相对发展停滞或者“缓慢”期,而2016、2017过去两年均有强劲增长(期间上游芯片产能吃紧、一度芯片供不应求),但今年2018 2H下半年形势不容乐观、应当说是机遇与挑战并存,考虑到出口及内销两方面的压力,预测2018整年较之2017的YtY Growth年均成长率会明显低于前两年数值。

再来看下华灿光电,过去十年间的业绩如下:

Source: 华灿光电(300323)Published Reports

可见在经历与三安类似的2011 / 2012、2012 / 2013、2014 / 2015相对困苦期后,华灿光电正阔步迈进,在LED Video Wall(Mini- or Micro- LEDs for example)显示屏等细分领域内确立起了一定的竞争优势,据其2018年1H半年报透露:

1) 报告期内,LED行业下游保持较高景气度,如小间距LED、城市景观照明、汽车LED照明等细分行业需求旺盛,公司LED芯片也需求旺盛,同期对比由于本年度新增产能释放及总体产销率继续保持良好,驱动2018年上半年公司销售收入增长良好;

2) 报告期内的LED芯片价格虽然有所下降,但公司依靠成本不断下降和技术创新带来的光效不断提升,加上持续拓展高毛利产品销售,使得LED业务总体毛利率保持良好;

3) 2018年5月份美新半导体实现并表,对公司报告期内的毛利率提升和净利润带来一定的贡献;

4) 报告期内公司的销售费用和财务费用上升较多,主要由于规模的扩大和新增项目贷款进入计息周期所致,同时,由于汇率变动较大,公司美元负债较大,对公司经营性业绩带来较大的影响,(2018年)二季度单季由于汇率变动带来的综合损失影响约为4,500万人民币。

所以我们须冷静分析和看待,对于三安和华灿这类“别人家的孩子”,成绩优秀、光彩靓丽的另一面,曾经也都有高库存、高负债、高应收款等问题,之所以能踯躅前进、傲然挺立,都是有很多血性和韧劲在支撑着的。

过去十年间,欧司朗光电半导体Osram Optosemiconductors (OS)、科锐Cree在大中华区市场也是挥斥方遒、增长强劲(日亚Nichia、亮锐Lumileds、三星Samsung LED及首尔Seoul Semicon、甚或是普瑞 / 开发晶BridgeLux / KaiStar等由于缺乏相应公开发表数据,就不作特别展开),欧司朗在无锡(芯片封装)和昆山、佛山(特种照明等)的建厂、扩资,科锐在惠州(芯片封装)的深深扎根,这种local for local、本地化的支持是一大成功要素。

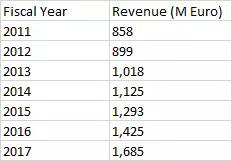

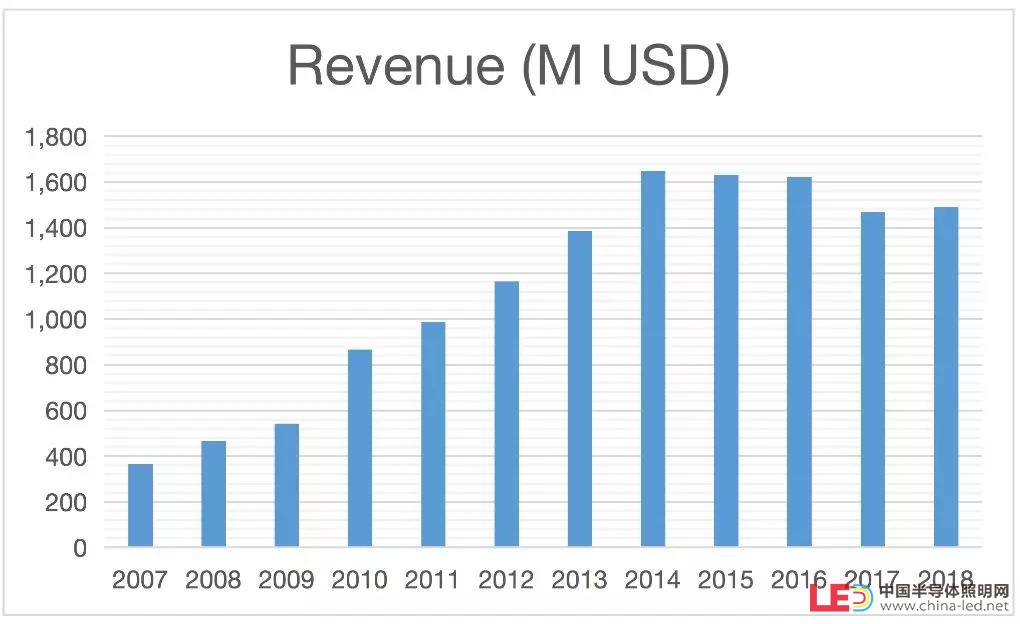

欧司朗光电半导体全球业绩如下:(目前约为近20亿美金的年营收)

Source: Osram Optosemiconductors Published Reports

科锐全球业绩如下:(目前约为近15亿美金的年营收)

Source: Cree Published Reports

除了欧司朗OS、科锐Cree之外,客观讲过去两三年间,三星Samsung LED、首尔半导体Seoul Semicon、普瑞 / 开发晶BridgeLux / KaiStar等在中低功率LEDs LP/MP for retrofit用于替换式光源产品(点、线、面,Bulbs / Tubes / Panels)以PCT、PPA 2835封装为例(还有陶瓷基板的filaments灯丝条等form factor),确实市场拓展不错,其IP专利保障,用于出口产品制造,直接带动了中国LED行业中游封装如木林森MLS、鸿利Honglitronics、瑞丰Refond、国星NationStar等(为其封装代工)以及上游外延芯片如澳洋顺昌Aucksun、聚灿Focus等(为其间接提供芯片)的产能充分利用、性价比不断提升。这其中,还有譬如晶科APT为PHILIPS / Signify now,天电Lightning为亮锐Lumileds和首尔半导体Seoul Semicon,英特来InteLED、元磊Runlite、杭科HangKe等为三星Samsung LED(以灯丝为例),也是不容忽视的力量。

总体而言,上游外延与芯片的聚拢度进一步加强,德豪ETi、乾照ChangeLight、圆融EpiTop、晶能Lattice Power等要么专注细分市场(如德豪的倒装大功率、CSP除通用照明外在手机闪光灯、车用光源等也有一定拓展,乾照起家的红黄光AlInGaP,圆融一直紧密合作、关联的青岛杰生UV紫外产品,晶能的硅基薄膜大功率用于手电筒、闪光灯等领域),要么随华灿、澳洋顺昌一样去扩产Scale Up、降本Cost Down、要做好Price War杀价格的心理和实际准备。另外,兆驰股份MTC和彩虹蓝光Rainbow在南昌的新扩外延芯片,应该是泛起涟漪,但激荡不起特大水花的状态。

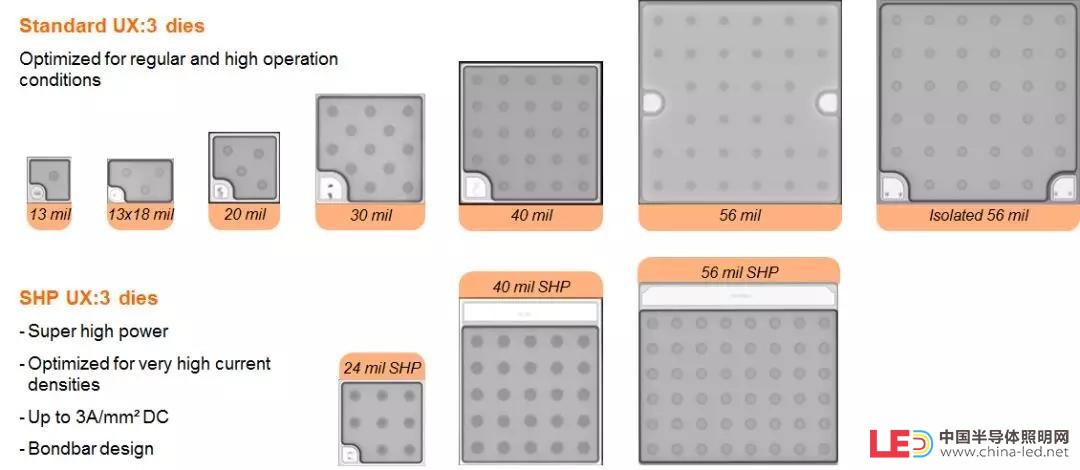

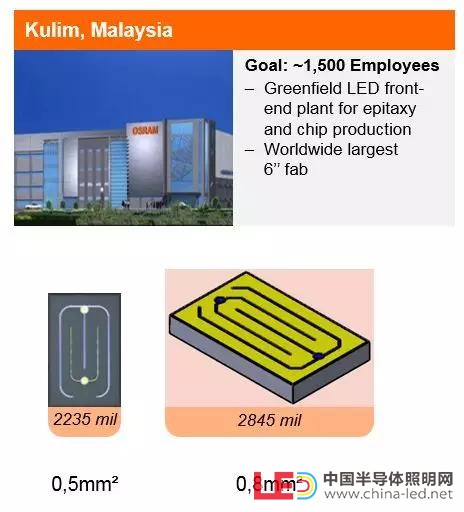

下面几张图是欧司朗光电半导体Osram Optosemiconductors (OS)在外延芯片方面的主要产品布局:

Source: Osram OS photos

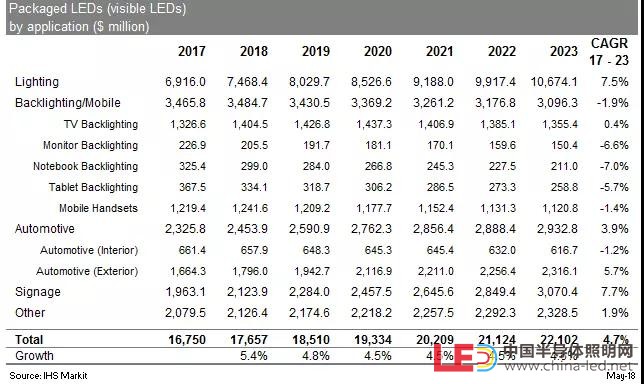

Source: IHS Markit Report

根据IHS今年5月报道,通用照明较之手机、液晶背光、车用照明、信号与信息显示等应用,其TAM / SAM本身的LED市场容量与成长性,都是最大的,也必将成为LED行业发展的重心。

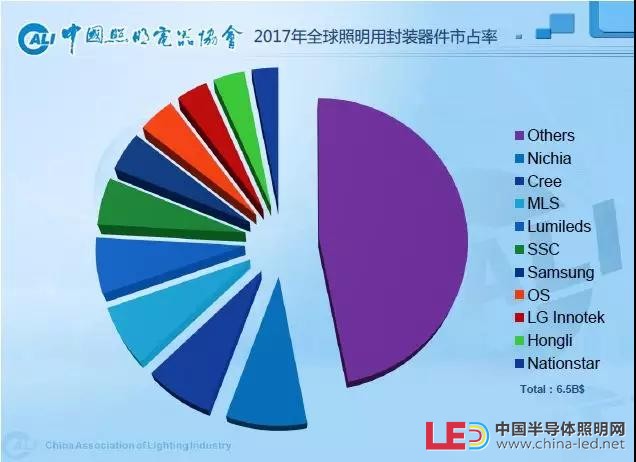

下表是中照协温秘所细心整理,我们在此特别引用:

Source: CALI Wen Qi dong 2018.08.31 Published Report (《中国之光网》、《行家说》)

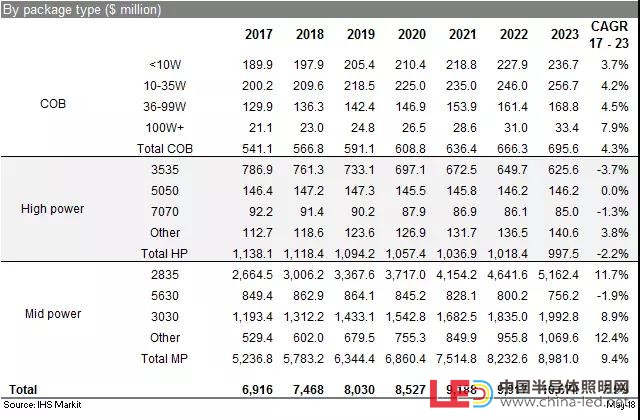

对于中游封装厂,上文有提及,温秘文章更有详述,其实最主要是后面的封装样式、性能提升及成本下降与控制的方向,除了CSP用于BLU背光、Mini- / Micro- LEDs微距LED TV “Wall”(涉及到巨量转移等专利技术、目前总体良率及制程成本尚有局限)外,一般通用照明的封装主要分为如下(以IHS最新报告的COB / HP / MP类别划分来看):

Source: IHS Markit Report (Unit: M USD)

可以看到:

1)中低功率的2835、3030增长势头最猛、量也最大;(也包括EMC的其他样式如多芯片的5050、7070等)

2)高功率(陶瓷封装或者EMC、SMC封装)及COB主要用于专业LED灯具,相对增长趋缓,但相应毛利水平较高。

对于厂商而言,譬如采用量子点荧光粉技术(以实现窄带发光谱、高显色指数CRI 90为例,去做高光效如额定注入电流时150 – 160 LPW),优化Sun-like type的全光谱(日亚Nichia蓝光激发方案、Seoul Semicon近紫外光激发方案),极致的高光效追求(如OS EMC 5050 S8器件从200 LPW @24V, 45mA, 8*2235 dies提升至210 / 215 LPW甚至更高),特殊色点、色区带来的高光色品质满足,等等,都是需要持续投入、不断改善和提高之所在。

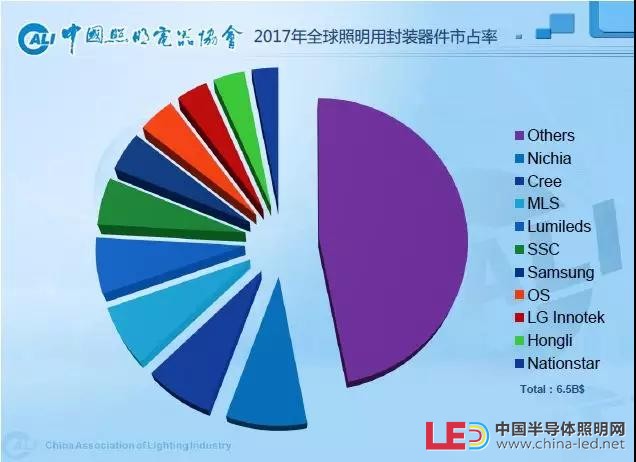

全球通用照明LED市场约65亿美金

Source: CALI Wen Qi dong 2018.08.31 Published Report (《中国之光网》、《行家说》)

中国通用照明LED市场约250亿人民币

Source: CALI Wen Qi dong 2018.08.31 Published Report (《中国之光网》、《行家说》)

面对这一继续增长的市场Growing Market(意谓LED通用照明),中外厂商都将砥砺前行。机遇总是垂青有准备的头脑。举例来说,不管是台湾晶元Epistar主流11*28mil芯片,还是三安光电Sanan之10*30mil芯片,抑或是澳洋顺昌Aucksun之11*33mil芯片,在2835 9V/100mA/1W/CRI 80 and CRI 90这一应用层面的主流器件方面,谁家之供货能力(交期、品质、价格等)更有战略性优势,就必将最终获取更大之市场份额,与此同时:

-22*35mil for EMC 3030 and 5050;

-9*22 or 9*20 for 2835 and Filaments灯丝条;

-8*12 or 7*15 or 6*14 for Filaments灯丝条;等等。

分进合击、深耕细作(既要宽到边、又要深到底)、持续拓展,这些竞争策略也终究不能只是纸上谈兵,谁真正贯彻、坚决施行,谁就能赢取胜利、掌握主动。

由上游外延芯片与封装,我们须转向下游应用厂商。

在我们展开具体论述之前,下面两图颇值得人深思:

这是全球灯具市场(总数超千亿美金,2016年为1,049亿美金、2017年为1,147亿美金)概况,区别于全球光源市场的一定聚拢度集中(不管是传统光源还是LED光源),整体看灯具市场分地域、是相对很分散的,最大的全球前两名Signify(改名前即PHILIPS)和Acuity Brands也就分别3%和2.5%的市场份额,但细看LED灯具(Table 4.8)和非LED灯具(Table 4.7)就耐人寻味,就2017统计数据而言:

-LED灯具方面:Signify 总体市场占比8.5%, Acuity Brands为4.5%, Eaton / Copper为4.0%是全球前三, 彰显出LED标准化、模块化、规模化后带来的品牌及行业聚拢度提高;

-非LED灯具方面:Acuity Brands 为1%, Panasonic为0.5%, Eaton / Copper为0.5%, 依旧比较分散。

Source: IHS Markit Report (2018.07)

Source: IHS Markit Report (2018.07)

这是我们需要重视、追踪、观察的地方,也会是中国LED和照明企业后续发展所将佐证的地方,“未来以来”,或者说”看得见未来的人,才会拥有未来”,相信这是大势所趋。

再加上人因照明、健康照明、智慧照明(智能家居、智慧园区及城市等)与IoT等,下游照明应用企业也面临着一系列挑战与机遇。

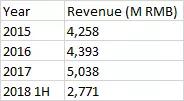

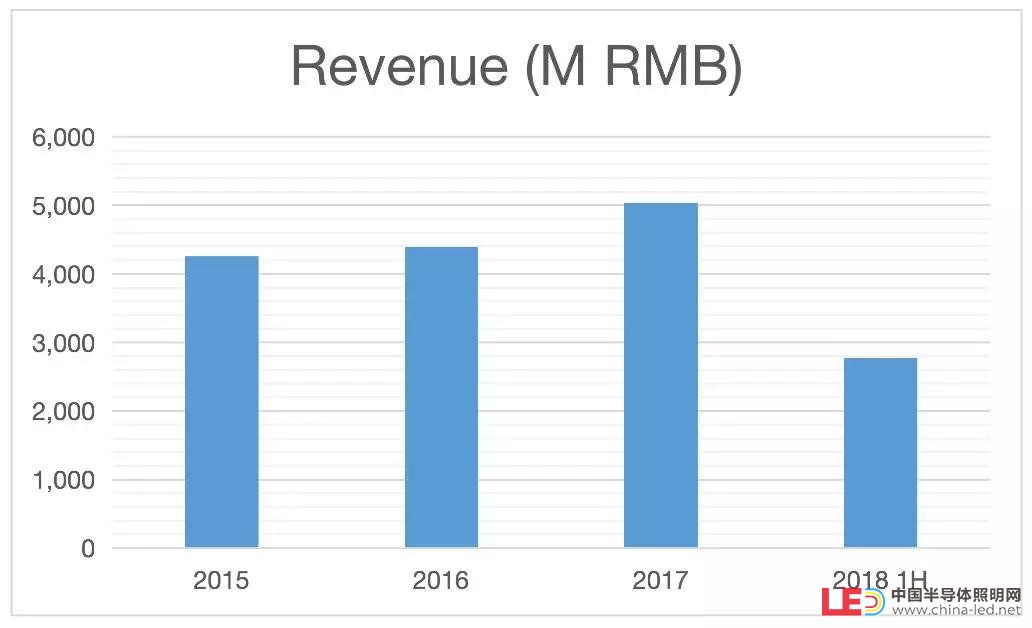

欧普Opple是目前国内渠道(室内家居与商业工程)、电商平台、国际化等诸方面都走在前面的应用龙头:

Source: 欧普照明(603515) Published Reports

而阳光照明也是OEM / ODM专长的代表性企业,类似的有得邦照明、凯耀照明、新和照明等。

Source: 阳光照明(600261) Published Reports

此外,雷士nVc、三雄PAK、佛山照明FSL、亚明 / 飞乐喜万年Yaming / Feilo Sylvania、雪莱特Cnlight、华荣Warom、海洋王Ocean King等都有着各自表现,总体而言:

-LED替换式光源(白炽灯、节能灯CFL、直管和环形荧光灯、金卤灯等的直接替换)成长趋于饱和;

-越来越多消费类和专业灯具及系统解决方案走向成熟;

-譬如立达信Leedarson、生迪Sengled、裕富EastField、通士达Topstar等未IPO企业也都蓄势振作、力争进一步突破。

今年是中国改革开放40周年,上述代表性企业在过去近10年中,参与了很多重大照明工程,在各层级标准 (包括国家及地方性标准、行业及企业自身标准等) 设立、LED半导体照明和智能照明与健康照明等新技术方面的推广、产业的重要活动及历史性事件(如2008奥运会、2010年上海世博会、之后紧接着的深圳大运会、南京青奥会、广州亚运会和近两三年的北京APEC峰会、杭州G20峰会、厦门金砖BRICS峰会、青岛上合组织峰会等)中都取得了不菲成就和突出进展。

我们知道,坚持创新驱动、推动产业升级转型是在中国特色社会主义新时代的国家战略。同时要解决目前人民日益增长的美好生活需要和不平衡不充分的发展之间的主要社会矛盾,这就要求产业从低附加值转向高附加值升级,从高能耗高污染转向低能耗低污染升级,从粗放型转向集约型升级。我们国家和民族正处于“两个一百年”、“五位一体”、“四个全面”的发展关键时期,增长、质量、结构、效益,正成为时代主旋律。

行业各企业须精准定位、明确方向、如温秘文中所说:期望广大有情怀有节操有底线的优质企业能够“历尽千帆,归来仍是少年!”

邵嘉平 2018.09 于上海