公告显示,本次拟公开发行的266,001.77万元可转换公司债,按面值发行,每张面值为人民币100元。发行证券的种类为可转换为公司A股股票的公司债券,该可转换公司债券及未来转换的A股股票将在深圳证券交易所上市。

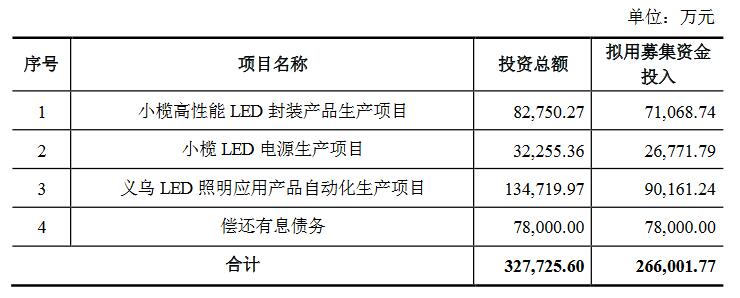

木林森表示,募集资金拟投入小榄高性能LED封装产品生产项目、小榄LED电源生产项目、义乌LED照明应用产品自动化生产项目以及偿还有息债务。

前三个项目的实施主体分别为木林森的全资子公司中山电子、中山光电、明芯光电,木林森拟通过增资的方式将募集资金投入全资子公司。

来源:木林森公告

其中,小榄高性能LED封装产品生产项目计划建设高性能LED封装产品生产线,用于生产高性能SMD产品、倒装COB产品和特殊照明产品(红外LED产品、大角度柔光灯珠、新型SMD2837灯珠)等封装产品,完全达产后每年可生产高性能LED封装产品148.96亿只。

小榄LED电源生产项目计划建设LED驱动电源产品生产线及配套设施等,产品线建成并投入使用后生产产品包括圣诞灯电源、铜线灯电源、漫反射灯条电源、面板灯电源、照明电源等LED驱动电源产品,属于LED应用配套组件,完全达产后每年可生产LED驱动电源197,584万只。

义乌LED照明应用产品自动化生产项目计划建设LED照明应用产品(包括LED灯丝灯、LED灯泡、LED灯管、LED面板灯等)自动化生产线及配套设施等,完全达产后每年可生产LED照明应用产品27,885万只。

木林森表示,本次可转债发行前后,公司的主营业务未发生改变。本次发行可转债是公司保持可持续发展、进一步做大做强主营业务、巩固行业领先地位的重要战略措施。

本次募投项目建设将进一步稳固木林森LED封装龙头地位,提升公司竞争力,完善LED产业链布局,拓展下游照明应用市场,丰富产品结构,打造新的利润增长点。项目完成投产后,公司盈利能力和抗风险能力将得到进一步增强;公司营业收入与净利润将进一步提升,财务状况将进一步优化与改善;公司总资产、净资产规模将进一步增加,财务结构更趋合理,有利于增强公司资产结构的稳定性和抗风险能力。

另外,木林森还指出,照明产业仍处于传统照明向LED 照明转换的过程中,未来LED光源将有望全面替代所有传统光源。同时,全球LED封装产能向中国聚集,强势洗牌之后集中度持续提升。此外,国家产业政策的持续支持也促进LED产业的快速发展。