2022年上半年国际国内经济形势和新冠疫情变局潮涌。在需求端,由于发达国家长期宽松的货币政策以及从本年度开始全面放开疫情管控,而与此同时,发展中国家受全球通胀影响,经济增长面临巨大压力,需求不振。总体而言,发达国家对照明、显示领域的需求端呈现复苏态势,特别是显示领域,2022年上半年呈现回暖态势,而照明领域由于成本攀升,利润空间受到挤压,2022年上半年照明产品涨价现象持续的同时,国际龙头也在持续退出照明业务。在供给端,全球大宗商品价格持续上涨,航运成本不断攀升,且随着国内生产、防疫成本不断攀升,疫情反复导致的供应链不稳定,制造业向东南亚转移的趋势又开始显现。

整体态势:疫情反复导致内需疲软,行业回暖受阻

2022上半年,受宏观经济影响,我国半导体照明行业整体营收总体平稳,但受上游原材料成本、防疫成本大幅上涨,各环节利润显著下滑,行业回暖不及预期。

从一季度主营LED的上市公司业绩情况来看,芯片和应用环节总体营收规模保持稳定,较去年同期微增,封装环节承压出现同比下滑,配套环节特别是设备、驱动环节受益于显示领域的增长,出现了31%的营收增幅,但各环节利润均出现了下滑。

除了上市公司之外,广大的中小企业承受了更大的压力,包括供应链不稳定、渠道变化、利润空间压缩、龙头企业规模优势挤压等等。从供给端,企业不得不通过提高产品价格保障利润空间,自2022年上半年,公牛、三雄极光、飞利浦、西顿照明、立达信、欧普照明、企一集团、欧司朗、集创北方、富满微电子等LED产业链企业陆续宣布涨价,其中部分产品最高涨价幅度达到了20%。

而从需求端,二季度以来,特别是四五月份全国多地疫情反复,房地产市场愈发低迷,导致内需市场需求显著萎缩。总体来说,受国际宏观经济形势和国内疫情影响,2022年上半年我国LED行业回暖不及预期。

芯片环节:面向Mini-LED利基市场,龙头扩产持续

2022年上半年,背光、高光效、高压、倒装LED芯片销量稳定增长,芯片整体价格较2021年回落10%-20%,特别是传统蓝绿照明芯片,价格降幅较大,但目前已趋于稳定。

上半年在疫情影响下,由于道路运输受阻、局部供应链中断,企业生产成本攀升,同时原材料价格波动导致企业利润率有所下滑。

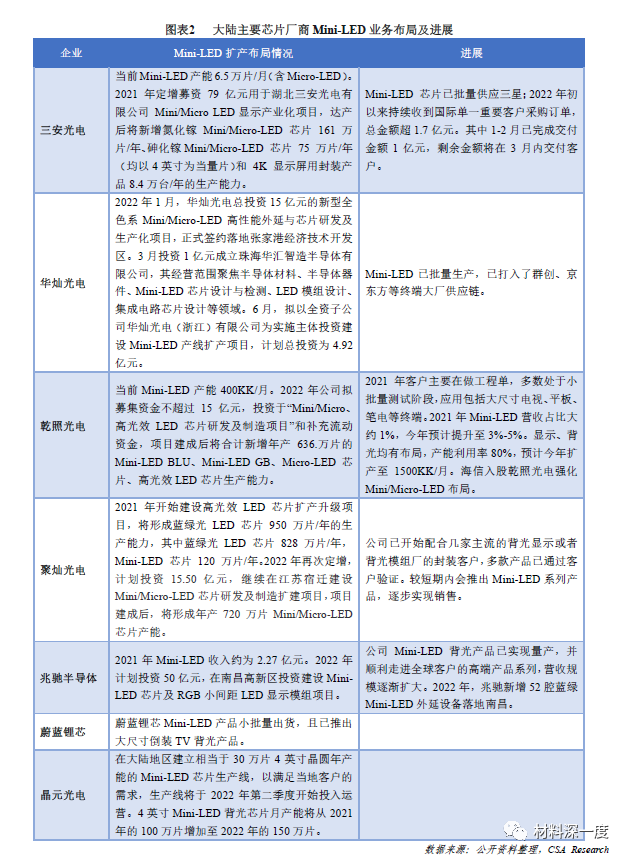

2022年上半年,龙头企业面向显示、植物光照等新兴市场持续布局,特别是面向Mini-LED显示市场,主要芯片大厂前期扩产产能开始释放,与此同时随着市场起量,龙头芯片企业持续投资扩产,争夺Mini-LED市场份额。

2022年上半年,三安光电获超1.7亿元Mini-LED芯片订单、华灿光电三度扩产、兆驰新增52腔蓝绿Mini-LED外延设备、海信入股乾照光电强化Mini/Micro-LED布局。

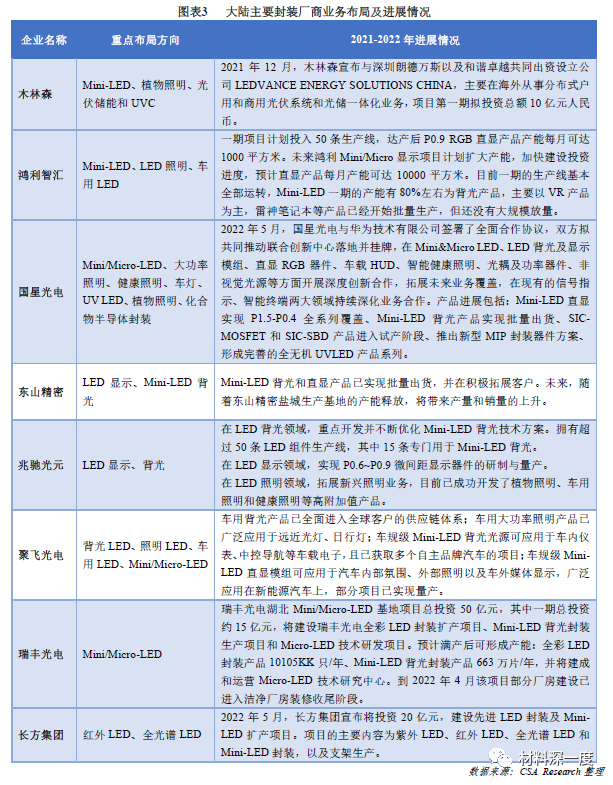

封装环节:显示市场驱动加速布局,企业聚焦Mini-LED

封装环节受上下游挤压,存量市场竞争日益激烈,利润率下滑,且上半年受宏观经济和疫情影响,照明器件量价均呈现小幅下滑态势,企业着力布局大功率、高光品质照明产品以及Mini-LED背光和直显、车用LED、红外LED、植物光照、紫外LED等增量市场。

2022年上半年,受应用端驱动,封装企业在Mini-LED背光和直显、车用LED及车用面板方面布局进展较大,产品实现量产,前期扩产产能逐渐落地。

应用环节:照明应用缓慢回暖,细分市场拉动增长

受宏观经济形势和疫情反复的影响,2022年上半年应用环节出现了内需市场疲软、出口市场波动的态势,需求端回暖不及预期。在出口市场,根据中国照明电器协会数据,2022年一季度半导体照明产品出口同比下滑,4月开始回暖。

在内需市场,通用照明龙头企业总体营收保持平稳,但利润下滑明显,中小企业受冲击较大;景观照明一季度仍呈现下跌态势,从二季度以来有所回暖,招标项目开始增多;显示领域特别是出口市场营收利润双增;配套板块受企业扩产需求带动,实现了较大幅度的增长。2022Q1,显示板块上市公司营收超过2019年同期水平。配套环节特别是Mini-LED设备、驱动厂商受益,营收增长超过30%。

(一) 景观照明下半年有望起暖

上半年疫情反复导致景观照明市场下滑。行业受上半年长三角、珠三角等地区新冠疫情反复、供应链受阻、工程延期、原材料涨价等多因素叠加导致行业毛利率整体下降,行业整体业绩下滑。

2022年第一季度,8家LED景观照明上市公司除浩洋股份外,其他七家企业净利润均为下滑,爱克股份、豪尔赛、奥拓电子、时空科技、华体科技等5家企业净利润更是出现亏损。截止2022年7月15日,四家景观照明主营LED企业发布2022年上半年业绩预告,其中,3家归属上市公司股东净利润较去年上半年相比均呈现亏损状态。

二季度开始市场需求回暖。随着疫情得到有效控制,文旅夜游市场逐渐恢复,二季度政府招标采购势头复苏,有望推动下半年景观照明工程市场。根据CSA Research不完全统计,2022年上半年景观照明项目超过30项,招标预算总额超20亿元。其中,四月、五月、六月份招标数量明显增多,其中四月份招标金额占上半年总额的一半左右。

从招标预算金额来看,二季度景观照明需求回暖,招标总额占上半年的总金额的85%,其中,千万元级项目占上半年总金额的61%。

(二) 教室照明现需求旺盛态势

各级政府积极开展教室照明改造。山西省、江苏省、广东省、福建省、山东省、浙江省等地方政府通过制定教室照明改造计划或落地方案,明确提出2023年全面完成中小学校教室照明达标任务,积极开展教室照明改造。其中《福建省中小学校近视防控教室照明改造工程实施方案》指出,纳入2022年省委、省政府为民办实事项目近视防控教室改造指标的,每间按1.2万元测算,所需资金约2.5亿元。方案提出省属学校由省本级承担,各地市学校由省级财政按30%补助,即省级每间补助3600元,省级财政共安排7620万元。

教室照明市场持续活跃。根据CSA Research不完全统计,仅2022年上半年44个政府采购的教室照明项目涉及金额超过3.5亿元。分地区来看,福建省教室照明招标金额占比位居全国首位,占总金额的32%;其次为山东省,教室照明招标金额占总金额的19%;海南紧跟其后,占教室照明招标总额的17%。

从招标预算来看,千万元级项目数量占总招标数量的39%,典型项目包括福建省“教室照明改造项目”,涉及教室照明改造约9189间,金额5520万元;山东省“潍坊市奎文区中小学教室照明提升工程项目(采购意向)”涉及改造普通教室1000余间,功能教室500余间,金额2600万元;四川省“成都市直属学校教室照明改造项目”,金额2186.478万元;北京市“石景山区中小学校普通教室照明设备升级改造项目”,金额1673.831万元。

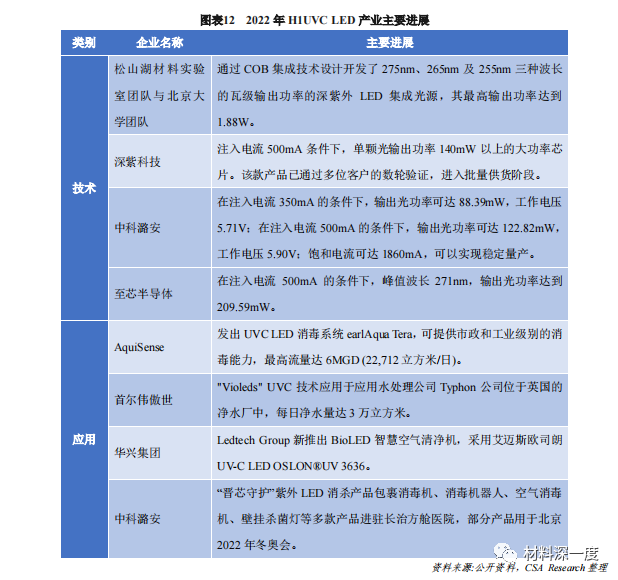

(一) 深紫外产业化技术有提升

技术方面,深紫外LED产业化技术取得新进展。UVC LED 单芯片光输出功率达到104.54mW@350mA,其工作电压在5.79V;在注入电流500mA的条件下,单芯光输出功率可达143.43mW。产品方面,深紫外LED杀菌消毒、净水产品在市政净水、医院、大型活动场所等公共场景中的崭露头角。

(二) Mini-LED市场逆势增长

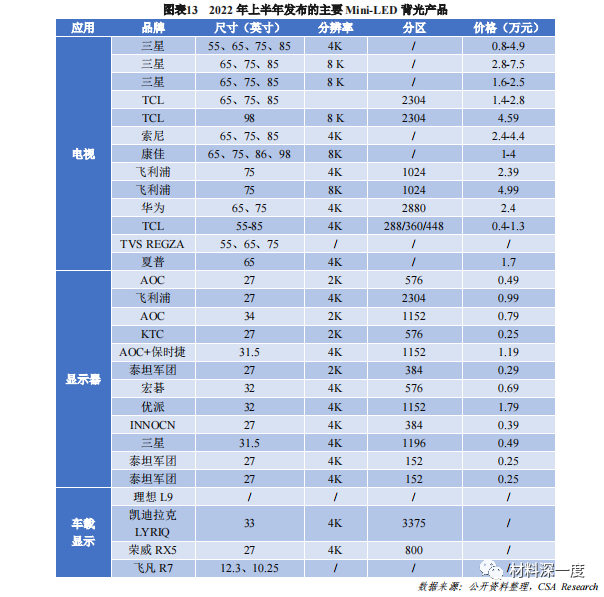

终端应用产品百花齐放。Mini-LED背光领域,随着技术成熟、产品方案多样,价格下降迅速,渗透加速。从产品推出情况看,创维、飞利浦、小米、TCL、夏普、AOC、华硕等纷纷加入Mini-LED背光阵营,产品密度和价格幅度均有大幅拓展,从电视到显示器、笔记本,进行了多方位的布局,2022年上半年已有超过25款产品问世,从高性能产品到高性价比产品全覆盖。大尺寸的高端产品是Mini-LED背光在电视领域的主要战场,而显示器、笔记本电脑、平板电脑是第二大阵营,车载显示经过长期验证,也开始产业化。

Mini-LED直显领域,P0.9显示屏产品时至今日仍是Mini-LED直显的主力军,但其应用场景已经更加丰富。当前Mini-LED显示屏已大批量的应用于会议、高端室内商业显示、指挥中心、赛事直播、家庭影院、教育等场景。2022年上半年,LED显示驱动IC价格较去年同期有所下调。LED 驱动器IC的单颗报价从0.60元-0.70元下跌至2022年第二季度的0.13元-0.15元。驱动供货稳定、价格下调,有利于终端产品整体成本的降低。

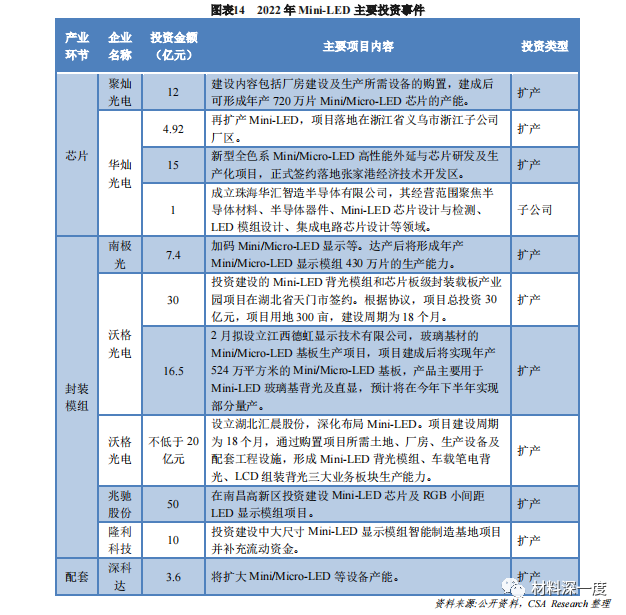

2022年上半年投资项目依然保持高热度。根据CSA Research不完全统计,2022年上半年仅Mini-LED投资项目金额高达170亿元,其中芯片环节占投资总额的近20%,封装模组环节投资比例约高达80%。

(五)智慧灯杆行业迎来新机遇

2022年3月1日,国家市场监督管理总局国家标准化管理委员会发布的《智慧城市智慧多功能杆服务功能与运行管理规范》正式实施.这是首个国家级智慧灯杆标准。该标准对智慧灯杆的杆体分类、设计、布局、功能、安全和运营服务等方面做出具体要求,智慧灯杆行业将朝着规范化方向不断发展。

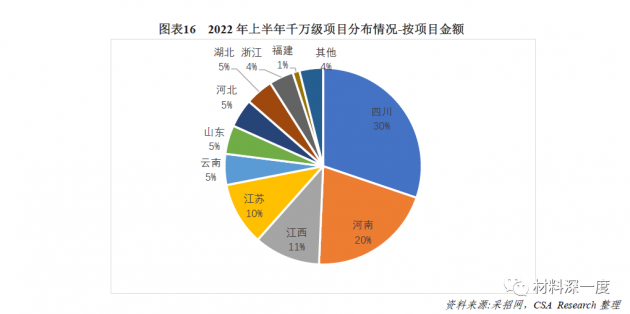

根据CSA Research不完全统计,上半年全国发布的具有一定规模的智慧灯杆招标项目达77项,预算金额超过90亿元,灯杆总数累计超过20000根。其中,千万元级智慧灯杆招标项目达38项,预算金额占招标总额的90%以上。过亿元招标项目为8项,预算金额占招标总额的70%以上。

上半年最大的智慧灯杆项目为郑州金水科教园区智慧园区基础设施建设工程项目投资7.54亿元,含5G多功能智慧灯杆杆,数量约 6762 杆。上半年全国智慧灯杆项目主要集中在四川、河南、江西、江苏、云南等省份。

小结:伴随国内经济稳步回暖,行业将恢复增长

2022年下半年,中国经济增长仍面临较大的内外部压力,本年度LED行业增长也面临着很大的困难的挑战,但伴随着进入下半年国内疫情逐渐稳定可控,宏观经济特别是内需市场将实现回暖。照明仍是主战场,特别是智能照明和健康照明应用系统技术的不断提升,将助推实现更好的光环境,在技术发展、政策推动和市场驱动下,智能照明和健康照明有望实现渗透率和附加值的提升。

2022年7月,国家住建部、国家发改委印发了《城乡建设领域碳达峰实施方案》提出推进城市绿色照明,加强城市照明规划、设计、建设运营全过程管理,控制过度亮化和光污染,并明确指出到2030年LED等高效节能灯具使用占比超过80%,30%以上城市建成照明数字化系统。

因此虽然我国LED照明内需市场总体渗透率处于高位,但数字化和智能化加持下,LED照明将获得更高的附加值,智能照明与健康照明的结合将带来光品质和光环境的提升。此外,下半年LED细分领域如Mini-LED显示和背光渗透率的提升以及车用LED、智慧灯杆的发展也将为行业带来新的发展动力,推动LED在非功能性照明和创新应用领域的市场增长。因此下半年LED行业将在内需市场恢复的带动之下,实现稳健的增长。