LED产业产销规模增长持续,整体经营效益趋好

据前瞻产业研究院《中国LED行业市场前瞻与投资分析报告》统计,截至2016年年底,我国LED产业共有规模以上企业883家,比2015年的879家有小幅增长;获得销售收入4576.56亿元,产品销售利润401.62亿元,资产总额达4307.30亿元,各项经济指标均有所增加,反映出较好的整体经营效益。

另外,去年LED产业销售增长率下降为15.38%,反映行业市场规模扩张速度放缓;资本积累率和总资产增长率也均较上年有所下降,分别为11.41%和14.68%,但仍然处在较高水平,说明行业后期发展所需资源储备充分,具有较好的资本增长性和保全性,持续发展能力较强。

2013-2016年中国LED行业发展能力分析(单位:%)

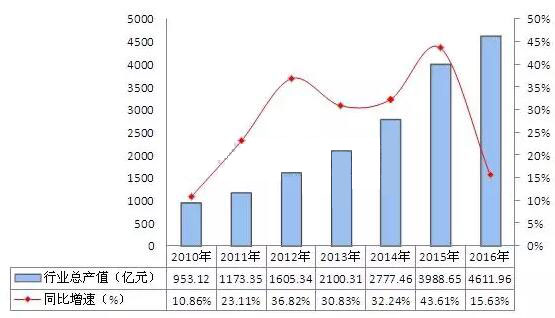

LED企业整体经营效益向好,源于LED产业产销规模的稳定增长。数据显示,2010-2016年,中国LED行业工业总产值呈逐年快速增长趋势,2016年实现工业总产值4611.96亿元,同比增长15.63%。

2010-2016年中国LED行业工业总产值走势(单位:亿元,%)

需求方面,2010-2016年,中国LED行业销售收入呈逐年增长趋势,其中2016年实现销售收入4576.56亿元,同比增长15.38%。

2010-2016年中国LED行业销售收入及增长率变化趋势图(单位:亿元,%)

根据上述对比可知,2010-2016年中国LED行业产销率呈现小幅波动趋势,整体维持在99%-101%之间,2016年产销率为100.29%。整体来看,行业产销衔接较稳定。

LED产业发展趋势分析

从数据可知,LED产业正迈入稳步增长阶段,并呈现出不同的发展趋势。

其一,照明成为产业发展的重要驱动力。2016年全球LED产业规模增长的主要增长动力来照明应用,所占比例为50%。LED照明技术的进步和价格的下降,让LED进入照明领域成为现实。2016年,全球LED照明渗透率达32.7%,从户外照明、商业照明等逐渐进入通用家庭照明,成为LED行业快速增长的主要动力。

其二,政策支持成为推动产业增长的重要保障。全球范围的淘汰禁止白炽灯计划已经进入到关键时期。从时间节点看,在2013年淘汰白炽灯的主要国家和地区将进入75W、60W、40W淘汰的窗口期;从覆盖范围看,美国、英国、澳大利亚、欧盟、日本、韩国、中国等国家和地区均进入白炽灯的禁止和淘汰期,这极大刺激了新光源在2014年的替换和使用,加速了LED照明的推广。

美国、欧盟、韩国、日本、中国等均提出了LED照明产品替代进程表。韩国提出2015年确保LED照明产品进入30%的通用照明市场;日本提出2015年LED照明替代率为50%,2020年LED照明产品为100%替代率。LED认证、标准的逐渐修正和完善使得2014年LED照明进入发展关键期,政策推动成为LED产业发展的有利保障。

其三,价格下降和应用市场细分化成为发展趋势。2014年,国际照明大厂飞利浦的LED灯泡从30美元下降到10-12美元,欧司朗用低于10美元的价格抢占市场。由于发光效率比节能灯高、价格比节能灯低、寿命比节能灯长,LED照明产品已经成为节能灯的有力替代产品。面对价格下降的趋势,全球LED企业纷纷寻找细分领域发力。重点企业走向价值链高端,加强汽车照明、植物照明、智能照明等细分领域的创新研发,针对不同的应用环境提供可供选择的照明方案。